Makro dengeler düzelince sorunlar çözülmeyecek

Merkez Bankası iki gün önce kredi kartından nakit avansı kısıtlamak için bankalara Hazine bonosu taşıma mecburiyeti getirdi. Bunun üzerine bankalar nakit avansı tamamen kesince Türkiye'de sistem paniği oldu. Merkez Bankası bu sabah kararından geri döndü, nakit avansa kısıtı kaldırdı.

Türkiye, ekonomisinin nasıl yönetildiğine dair çarpıcı bir örneği son üç günde bir kez daha yaşadı.

Merkez Bankası’nın politika faizini düşük tutmasının pek çok farklı sonucundan biri, bu faize bakılarak belirlenen kredi kartı nakit avans faizleri. Bu faiz birdenbire piyasadaki diğer borç alma faizlerine göre çok düşük (yüzde 1,39) kalınca, yüksek limitli kimi kredi kartı sahipleri bu kartlarıyla nakit avans çekmeye ve bu avansları ya aynı bankaya yıllık yüzde 40’a yaklaşan vadeli faizle yatırmaya ya da bu avansla gidip dolar satın almaya başladı. Bir başka yöntem ise kredi kartıyla altın almak, sonra bu altını ya öyle altın olarak saklamak ya da satıp nakde dönerek faize veya dolara yatırmaktı.

Devlet eliyle yaratılan bu ucuz kazanç kapısı bir süre sonra Merkez Bankası’nın dikkatini çekti ve banka kendi faizini piyasa seviyesine çekip ortamı normalleştirmek yerine bankaları kredi kartlarına nakit avans vermekten caydırmayı tercih etti. Bu amaçla üç gün önce bir tebliğ yayınladı ve nakit avansların da ‘kredi’ gibi değerlendirileceğini, bankaların bu kredilere karşılık yüzde 30 oranında sabit faizli Hazine bonosu tutması gerektiğini ilan etti.

Merkez Bankası’nın bu caydırıcı adımı dün sabah itibarıyla etkisini gösterdi, bankalar bir anda bütün kredi kartı nakit avans işlemlerini durdurdu, birçok banka nakit avans ve kredili mevduat uygulamasına dün son verdi, bazıları da limiti kullanılamayacak derecede küçülttü. Ayrıca birçok banka onay aşamasında olan ihtiyaç kredilerini bile durdurdu.

Bazı bankalar da normalde yıllık yüzde 52, aylık yüzde 4,30 faizle verdikleri kredilerin aylık faiz oranını 24 ay vadede yüzde 5,30’a, yıllıkta da yüzde 117’ye kadar çıkardı. Bu kararlar, kredi kartından çektiği nakit avansla veya ihtiyaç kredisiyle borçlarını kapatan, geçinen ve ödemesini uzun vadeye yayan birçok vatandaşı zor durumda bıraktı. Dün nakit avans veya kredi çekemeyen birçok vatandaş, sosyal medya hesabından paylaşım yaparak durumu eleştirdi.

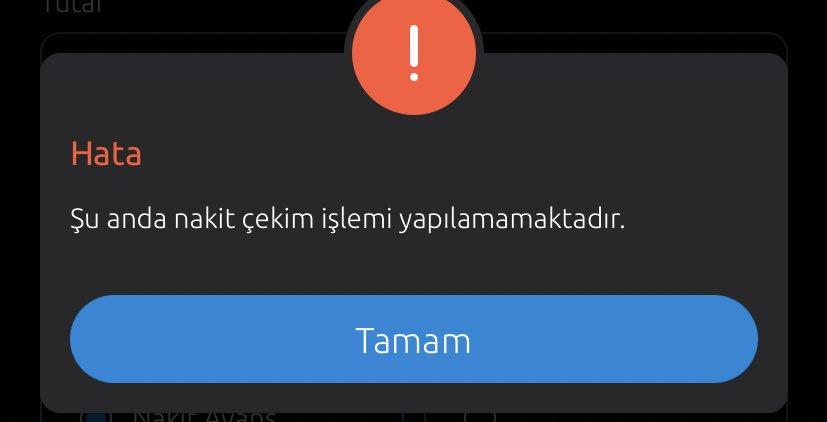

Dün kredi kartından nakit avans çekmek isteyenler bu mesajla karşılaştı. Nakit avansla borçlarını kapatıp geçinen vatandaşlar, ihtiyaç kredileri de kesilince ne yapacağını kara kara düşünmeye başladı.

Vatandaşların sosyal medyaya attıkları mesajlar çığ gibi artınca dün Türkiye ansızın ve durduk yerde bankacılık sisteminin güvenirliğini tartışır hale geldi. Eleştiriler Merkez Bankası’na yönelince banka dün akşam saatlerinde ilk geri adımını attı, kredi kartlarında 15 bin liraya kadar nakit avans ve kuyum harcamalarına istisna getirdi, bankalar bu 15 bin lira için bono alma zorunluğunu kaldırdı.

Ancak tabii konu burada kapanmadı. Siyaset kurumu bu tartışmaya girdi. Bazı Ak Parti milletvekilleri Merkez Bankası/nı ve yabancı bankaları Cumhurbaşkanlı seçiminin ikinci turu öncesinde Tayyip Erdoğan aleyhine komplo kurmakla bile itham etti. Dün gece Cumhurbaşkanı yardımcısı Fuat Oktay ise bir TV yayınında kararı savundu, kararın 50 bin liranın üstü limitli kredi kartları için geçerli olduğunu öne sürdü, “Dar gelirliyi etkilemiyor” dedi.

Oysa Oktay’ın söylediği doğru değildi. Bankalar bütün kredi kartları için nakit avansa son vermişti. Siyasi tartışma gece boyunca da devam edince Merkez Bankası ilk kararından tamamen geri adım attı, bankaların kredi kartından çekilecek nakit avanslara karşı Hazine bonosu alma zorunluğunu tamamen kaldırdı.

Başkent Üniversitesi Uluslararası Finans ve Bankacılık Bölüm Başkanı Prof. Dr. Şenol Babuşcu, milyonlarca insanın düşük faizi nedeniyle nakit avanstan yararlandığını belirterek, “Yıllık faizi yüzde 1,39 olan nakit avanstan para çeken birçok insan parayı yüzde 40’a varan faizle mevduat hesabına yatırıyor ya da döviz veya altın alıyor, 12 ay içinde de nakit avansını kapatabiliyordu. Artık bu sona erdi. Çünkü bankalar kullandırdığı nakit avans karşılığında düşük faizli Hazine bonosu almak istemiyor” dedi.

Babuşcu, TCMB alış kurunu piyasanın altında, satış kurunu ise üstünde belirlemesini istediği için bankaların döviz alıp satamaz hale geldiğini, yurtdışı döviz transfer işlemini kısıtlı yapabildiğini, kredi veremediğini, döviz mevduatı toplarsa cezalandırıldığını belirterek, “Geriye bir tek kur korumalı mevduat (KKM) kaldı. Bankalar KKM bürosuna dönüştürüldü. KKM mevduat faizleri yüzde 50’lere dayandı” yorumunu yaptı.

Bankacılık uzmanı ve finans danışmanı Erol Taşdelen, TCMB’nin hâlâ dövize talebin güven eksikliğinden ve toplumun/firmaların önünü göremediğinden kaynaklandığını okumamakta ısrar ettiğini belirterek, şunları söyledi:

“TCMB baktı dövize talep durmuyor, neden olarak kredileri gördüğü için bireysel kredileri ve vatandaşın krediye ulaşma kanallarını da kısıtlama yoluna gitti. Kredi kart limitini 12 ay taksitli yapıp tüketici kredisi gibi kullanan vatandaşın bu yöntemini ve kredili mevduat hesabı kullanmaması için buradaki limit ve karşılıklar ile oynayarak buradaki hareket alanını da daralttı. Ama çözüm olur mu? Hayır. TCMB tarafından gerçek kişilerin döviz mevduatı için de (şimdilik) 28 Temmuz’a kadar yeni yaptırımlar geldi bankalara. Yazın gurbetçi ve turizm gelirlerini düşünerek 28 Temmuz dediği o kadar net ki. Bu da TCMB’nin dövizde ne kadar sıkıştığının belgesi aslında. İş gerçek kişilerin döviz mevduatına baskılamaya kadar geldi. Kredi kartında kuyum harcamalarına sınır geldi. Çünkü sıkışan vatandaş kredi kartı ile çeyrek alıp yan kuyumcuda paraya çevirmeye başlamıştı. TCMB vatandaşın bunu çaresizlikten günü kurtarmak için değil de kâr elde etmek spekülatif yaptığına kanaat getirmiş ki böyle bir tedbir almış. Sözün özü; kasada döviz yok. Kısa sürede 300 milyar dolara ihtiyaç var. Önümüzde uzun ve karanlık bir tünel var. Tünelin uzundaki ışığın gün ışığı olduğunu söylemeyi çok isterdim ama öyle değil maalesef. Banka kredileri durmuş durumda bu hali ile reel piyasanın özkaynaklar ile dönmesi çok zor. Reel piyasada her şey peşin satışa döndü. Aylık vade farkları yüzde 5-6 ortalamaya yükseldi. Seri iflaslar yakında patlar. Zaten BDDK verilerinde mart sonu 158,5 milyar TL olan takip tutarı, 11,7 milyar TL artarak 28 Nisan tarihinde 170,2 milyar TL’ye yükseldi. Bu artışın 11 milyar TL’lik kısmı ticari krediler.”

2008-2011 yılları arasında Merkez Bankası Başkan Yardımcısı, 2012-2015 yılları arasında da Borsa İstanbul Yönetim Kurulu Başkanı ve Genel Müdürü olarak görev yapan Prof. Dr. İbrahim Turhan da, Twitter hesabından yaptığı paylaşımda, kredi mekanizmasının durmanın eşiğine geldiğini söyledi. Turhan’ın paylaşımı şöyle:

Kredi mekanizması durmanın eşiğinde.

Kur artışı tabii ki kötüdür ama faiz artırmadan kuru kontrol altında tutmak için uygulanan finansal baskılamanın sınırına gelindi.

Seçim bitecek ve kazanan bu ekonomik tablo ile karşı karşıya kalacak.

Gecikmeye tahammülü olmayan bir durum bu.— Ibrahim M. Turhan (@ibrahimmturhan2) May 18, 2023

Nakit avans kullanımı kaldırıldı mı? #Seçim2023'te @kubrapc soruyor; Cumhurbaşkanı Yardımcısı @fuatoktay yanıtlıyor. pic.twitter.com/IHMtrFISG9

— Habertürk TV (@HaberturkTV) May 18, 2023