Türkiye’nin brüt dış borç stoku milli gelirin yüzde 49’una ulaştı

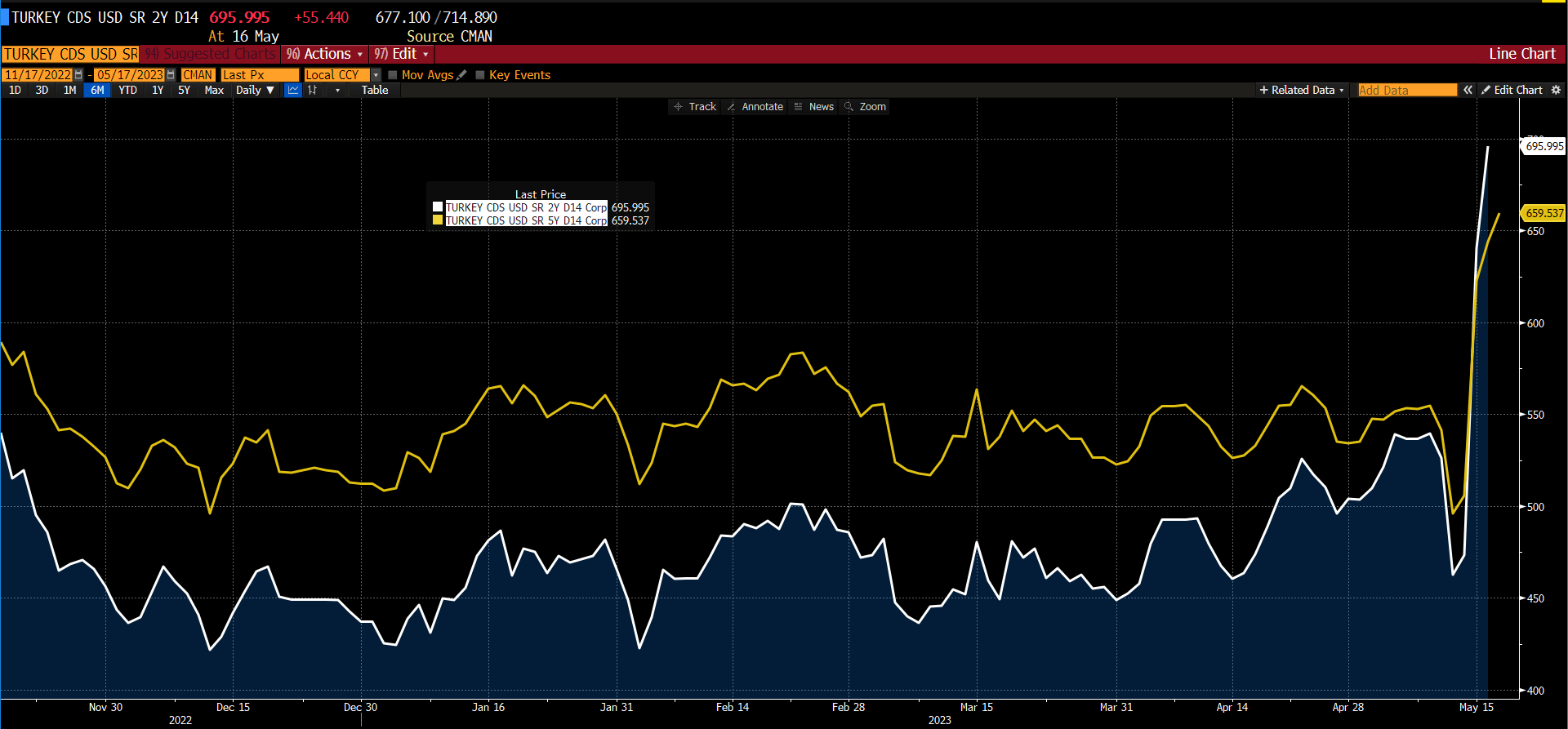

Seçimin ikinci tura kalmasıyla beraber belirsizliğin artmasıyla birlikte Türkiye'nin 5 yıllık risk primi (CDS) 7 ayın en yüksek seviyesine çıkarak 700 puana dayandı. 2030 vadeli Eurobond faizi yüzde 9,5'e yükselirken EBRD yeni lira krizine dikkat çekti.

Dolar faizi Türk Lirası zincirleme olarak KKM'ye yatırılırsa fiilen yüzde 25'i buluyor.

Dolar faizi Türk Lirası zincirleme olarak KKM'ye yatırılırsa fiilen yüzde 25'i buluyor. Cumhurbaşkanlığı seçimi öncesindeki haftada 5 ay sonra ilk kez 500 puanın altına gerileyen Türkiye’nin risk primi yeniden yükselişe geçti. Türkiye’nin dış borçlarını geri ödeyebilme riskini gösteren yıllık kredi temerrüt takası (CDS), 675 baz puana kadar yükselerek yaklaşık 7 ayın zirvesine ulaştı. 2 yıllık CDS ise 695 puanı geçti. Böylece gelişen piyasalar liginde Türkiye risk primi en yüksek ikinci ülke konumuna geldi. Türkiye’nin üzerinde 5 bin baz puanın üzerindeki risk primiyle Arjantin geliyor. Türkiye’nin ardından ise 317 baz puanla Güney Afrika yer alıyor.

Belirsizlik aynı zamanda Türkiye’nin 2030 vadeli Eurobond faizinin yüzde 7.90’lardan yüzde 9.5’e yükselmesine neden oldu. 5 yıllık dolar cinsi Türk banka tahvil faizleri yüzde 10’u görürken, 10 yıllık tahvil faizi ise yüzde 12,22’ye yükseldi. Tüm bu gelişmeler, Türkiye’nin mart sonunda yüzde 8,7 artışla 161,4 milyar dolara yükselen kısa vadeli dış borç stokunda tehlike çanları çalınabileceğini akla getirdi. Zira bankalar kaynaklı kısa vadeli dış borç stoku yüzde 8,2 artarak 66 milyar dolar olurken diğer sektörlerin kısa vadeli dış borç stoku yüzde 2,4 artışla 56 milyar dolara yükseldi. Mart sonu itibarıyla orijinal vadesine bakılmaksızın vadesine 1 yıl veya daha az kalmış dış borç verisi kullanılarak hesaplanan kalan vadeye göre kısa vadeli dış borç stoku ise 203,3 milyar dolar. Ekonomistler, fiziki döviz kıtlığının bu borçların ödenmesinde zorluk yaratabileceğine dikkat çekiyorlar.

Seçimin ikinci tura kalmasına üzerine Türkiye’nin 5 yıllık CDS’i 7 ayın zirvesi olan 675 baz puana çıkarken, 2 yıllık CDS ise 700 puana dayandı.

Avrupa İmar ve Kalkınma Bankası (EBRD) Bölgesel Başekonomisti Roger Kelly, Türkiye’nin yakın gelecekte uygulayacağı ekonomi politikalarının son derece önemli olduğunu belirterek, “Risklerin küçümsenmemesi gerektiğini düşünüyorum. Bence yanlış politikalar benimsenirse Türkiye’nin bir lira kriziyle karşı karşıya kalma ihtimali her zaman oluşabilir. Bu da ülkede ve bankacılık sisteminde krize neden olabilir. Ancak çoğu analistin doğru politika ortamıyla Türkiye ekonomisinin gelişmekte olan piyasadaki emsallerinden daha iyi performans gösterme potansiyeline sahip olduğu konusunda hemfikir olduğunu düşünüyorum” dedi.

Türk Lirası’nda büyük bir şok veya aşırı değer kaybı yaşanmaması koşuluyla Türkiye’de enflasyonun yıl sonuna kadar biraz daha düşmesini beklediğini ifade ederek, Türk bankacılık sektörünün küresel finansal koşullardaki değişikliklere karşı dirençli olduğunu söyledi. Kelly, “Türk bankaları, 2018’deki Türk Lirası krizinden bu yana dış borçlanma seviyelerini önemli ölçüde azalttı. Halihazırda öncelere kıyasla çok daha iyi durumdalar. Bankaların dış borçları, geçen yılın sonu itibarıyla yaklaşık 60 milyar dolar hacmindeydi. Bu, 2017 yılında yaklaşık 100 milyar dolar hacminde bulunuyordu” diye konuştu.