Bu hafta altın ve döviz kazandırdı

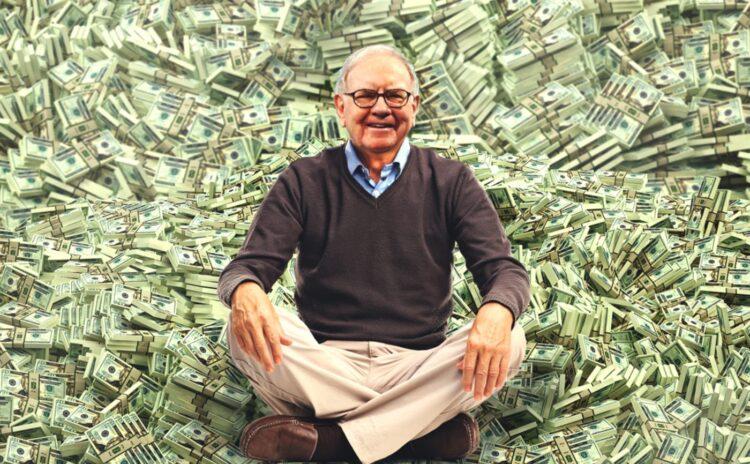

Bu yıl ABD borsaları iyi bir performans sergilediği halde 325 milyar dolar nakiti bulunan Warren Buffet parasını Hazine bonolarında tutmayı tercih ediyor. Uzmanlara göre nedeni piyasa koşullarını aşırı pahalı bulması ya da halef planlaması yapması.

Borsada uzun vadeli yatırım yapmayı seven Buffett, kısa vadeli patlamalara güvenmiyor.

Borsada uzun vadeli yatırım yapmayı seven Buffett, kısa vadeli patlamalara güvenmiyor. “Omaha kahini” lakaplı ünlü yatırım gurusu Warren Buffett 325 milyar doları aşan nakit ve nakit benzeri varlıklarıyla dikkat çekiyor. Şirketin en son açıkladığı üç aylık mali raporlarına göre bu nakit rezervinin büyük bir kısmı ABD Hazine bonolarında değerlendiriliyor. Bu durum, piyasa gözlemcilerinin ve yatırımcıların “Buffett neden bu kadar büyük bir nakit rezervi tutuyor?” sorusunu sormasına neden oldu.

Fortune’da yayınlanan habere göre bu devasa nakit birikimiyle ilgili pek çok teori var. Bazı analistler, Buffett’ın mevcut piyasa koşullarını aşırı pahalı ve istikrarsız bulduğunu ve bu nedenle temkinli davrandığını öne sürüyor. Diğerleri ise piyasalarda Buffett’ın kriterlerine uygun bir yatırım fırsatının bulunmadığını ya da bu stratejinin halef planlamasının bir parçası olduğunu düşünüyor.

ABD’de Borsa bu yıl etkileyici bir performans sergiliyor. S&P 500 endeksi 6.000 sınırına yakın noktalarda dolaşarak 2000 yılından bu yana en iyi yıllarından birini yaşadı. Şirket değerlemeleri artarken kâr rakamları da yükseliş eğiliminde. Yapay zeka teknolojilerinin öncüsü Nvidia, son çeyrekte kârını ikiye katlayarak piyasa beklentilerini geride bıraktı. Ancak Warren Buffett gibi uzun vadeli yatırımcılar için bu tür kısa vadeli patlamalar, genellikle yatırım kararı almak için yeterli görülmüyor.

Buffett, değerinin altında işlem gören ve uzun vadede büyüme potansiyeline sahip şirketlere odaklanan bir yatırım stratejisi izliyor. Buffett, geçmişte teknoloji şirketleri gibi anlamadığı sektörlere yatırım yapmaktan kaçındığını belirtmişti. Ancak Apple bu kuralın istisnası oldu. İlginç bir şekilde, Berkshire Hathaway’in nakit rezervindeki büyümenin bir kısmı, Apple hisselerinin bir bölümünün satılmasından kaynaklandı.

CFRA Research yöneticisi Cathy Seifert, Apple’ın portföydeki ağırlığının çok fazla arttığını ve bu durumun Berkshire için dengeyi bozmaya başladığını ifade etti ve Buffet’ın Aplle hisselerini satmasını mantıklı buldu. Keefe, Bruyette & Woods yöneticisi Meyer Shields ise Berkshire’ın Apple hisselerini piyasanın “adil değer” ya da daha yüksek bir değerde olduğunu düşündüğü için elden çıkarmış olabileceğini belirtti.

Her ne kadar Berkshire Hathaway bu yıl birçok hisse senedinden uzak dursa da, bazı seçici yatırımlar yaptı. Şirket, pizza zinciri Domino’s Pizza ve havuz ekipmanları üreticisi Pool Corporation’a yatırım yaparak bu iki alanda yaklaşık 700 milyon dolarlık bir pozisyon oluşturdu. Seifert, bu yatırımların Buffett’ın abur cubur hisse senetlerine olan ilgisini yansıttığını belirtti.

Buna karşın genel olarak Berkshire’ın piyasaya yaklaşımı ihtiyatlı. Trump yönetiminin ekonomi politikaları ve seçim sonrası piyasalarda yaşanan yükseliş konusunda şirketin temkinli olduğu belirtiliyor. Seifert, Trump’ın politikalarını enflasyonist olarak değerlendirirken, piyasa coşkusunun sürdürülebilir olmadığını düşündüğünü ifade etti.

Berkshire Hathaway, 1967 yılındaki tek istisna dışında temettü ödemeyen bir şirket olarak biliniyor. Şirketin birikmiş nakit rezervleri ise yatırımcılar arasında gelecekteki halef planlamalarıyla ilgili spekülasyonları artırıyor. Greg Abel, Warren Buffett’tan sonra Berkshire Hathaway’in başına geçmek üzere seçilmiş durumda. Shields, Buffett’ın görevden ayrılması durumunda Berkshire hisselerinde satışların olabileceğini ve bu durum için büyük bir nakit rezervine ihtiyaç duyulduğunu öne sürüyor. Shields, “Berkshire’ın hissedar tabanında önemli bir kesim Warren Buffett’a olan güven nedeniyle şirkete yatırım yapmış durumda. Olası bir hisse satışı sırasında hissedarların çıkarlarını korumak için bu nakit rezervi gerekli” diyor

Berkshire Hathaway’in yatırımcıları, bu nakit rezervinin bir kısmının büyük bir satın alma için kullanılmasını da bekliyor. Trump yönetiminin daha gevşek düzenlemeler getirebileceği tahmin edilirken, özel sermayenin artan rekabeti, hedef şirketlerin satın alınmasını zorlaştırıyor. Seifert, mevcut piyasa değerlemelerinin ve Trump ticaretinin sürdürülebilirliği konusunda Buffett’ın şüpheci bir yaklaşım sergilediğini belirtti.

Buffett’ın piyasalardaki momentum çılgınlığına katılmama stratejisi, geçmişte Berkshire için başarı getirdi. Ayrıca Seifert’a göre bu kadar büyük bir nakit rezervi zamanla kendiliğinden artan bir getiri sağlıyor. Nakit rezervi sadece durduğu yerde bile ciddi bir gelir kaynağı oluşturuyor.