Borçlunun mezarını açıp ateşe verdi: Nereye kaçıyorsun sen?

İç borçlanma yöntemi olarak doğrudan satış tercih edildiğinde ihraç edilen senetler genellikle belli bir yatırımcı grubunun ihtiyacına yönelik tasarlanır. Satış ihalesiz olduğu için maliyetler de yüksek olabilir, fiyatlandırmada şeffaflık sağlanamaz.

Hazine kur riskini artırma pahasına son yıllarda döviz ve altın cinsi DİBS’lerle borçlanıyor.

Hazine kur riskini artırma pahasına son yıllarda döviz ve altın cinsi DİBS’lerle borçlanıyor. Hazine borç stokunun yapısındaki bozulma bir süredir gündemde. Ancak bu borçlanmanın nasıl yapıldığı boyutu da var. Hazine toplam borcunun büyük kısmını oluşturan iç borcunu esas olarak ihale yoluyla sağlıyor. Ancak ihalenin yanısıra doğrudan satışa da bir iç borçlanma yöntemi olarak başvuruluyor. Ancak ihaledeki rekabetçilik ve etkinlik bu yöntemle sağlanamadığı için ihale edilmeden doğrudan satışla ihraç edilen tahviller ihalelere göre daha maliyetli olabiliyor. Doğrudan satışla borçlanmanın bir de şeffaflık boyutu var. Buna göre doğrudan satışta tahvil fiyatının nasıl belirlendiği bilinmediği için ihalelerde fiyat oluşumu açısından sağlanan şeffaflık bu yöntemde yapılan ihraçlarda söz konusu olmuyor.

Türkiye Ekonomi Politikaları Araştırma Vakfı’nın (TEPAV) Maliye ve Para Politikası Araştırmaları Merkezi Direktörü Dr. M. Coşkun Cangöz, Medium adlı açık sosyal yayıncılık platformunda yayınlanan “Doğrudan satış?” başlıklı yazısında bu borçlanma yöntemini A’dan Z’ye anlatıyor:

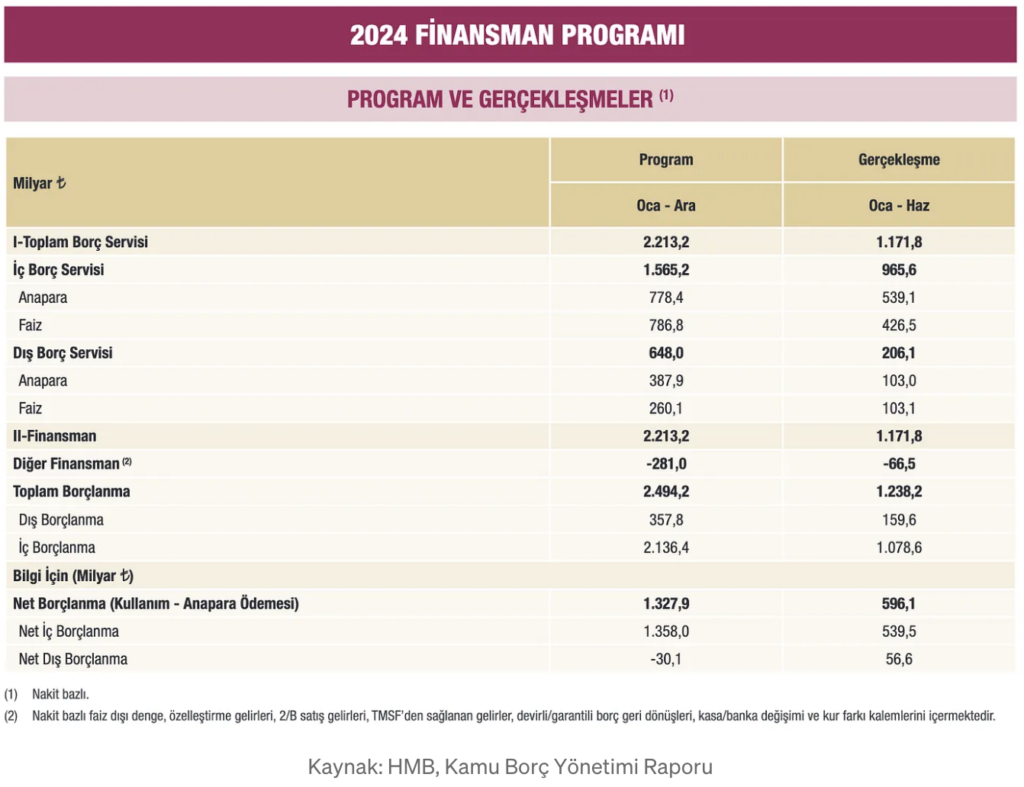

“Haziran 2024 verilerine göre Hazine’nin 7,9 trilyon TL tutarında toplam borcu var. Hazine sadece bu yılın ilk altı ayında 1,2 trilyon TL yeni borç almış. Bunun 159,6 milyar TL’lik kısmını dış borçlanma oluştururken geri kalan yaklaşık 1,1 trilyon TL için iç borçlanma yapılmış.

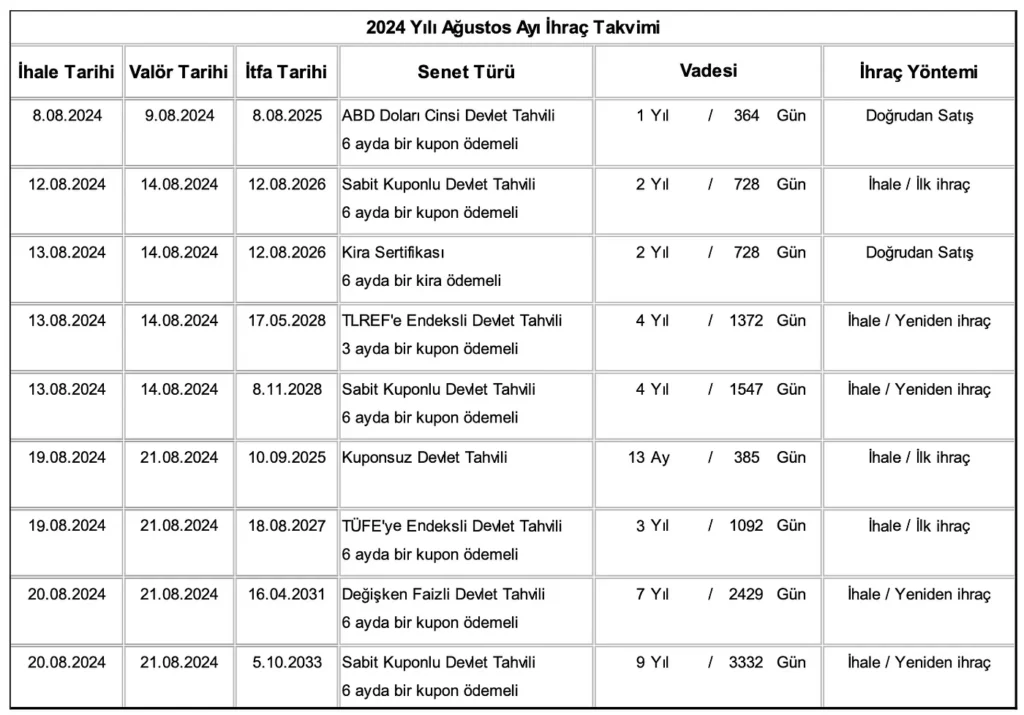

Hazine her ayın sonunda gelecek üç aylık dönemde toplam ne kadar borçlanacağını ve bunun için hangi devlet iç borçlanma senetlerini (DİBS) kullanacağını açıklıyor. Nitekim Temmuz sonunda da Ağustos — Ekim dönemine ilişkin takvimi de yine aylık bazda açıkladı. Bir fikir vermesi bakımından Ağustos ayına ilişkin takvim aşağıda yer alıyor.

Takviminde hangi DİBS’lerin ne zaman ihraç edileceği bilgisi yer alıyor ama bunların ne miktarda satılacağı bilgisi gösterge niteliğinde de olsa kamuoyu ve piyasalarla paylaşılmıyor. Oysa ki Türkiye kadar gelişmiş yurtiçi tahvil piyasasına sahip olmayan ülkelerde bile planlanan ihraç miktarı açıklanıyor.

Hazinenin takviminde DİBS’lerin hangi yöntemle ihraç edileceği bilgisi de yer alıyor. Önceki duyurularda olduğu gibi Ağustos ayı ihraç takviminde de iç borçlanmanın esas olarak ihale yönetimiyle yapılacağını görüyoruz. Esasen bu durum 1985 yılında başlatılan piyasadan ihale yoluyla iç borçlanma uygulamasının zaman içinde standart haline gelmiş olmasının bir sonucu. Tabloda ihalenin yanı sıra bir başka ihraç yöntemi daha var: doğrudan satış.

Bakanlığın internet sitesinde doğrudan satış “bütçenin finansmanı amacı ile yapılan ve başlangıçta kime ve ne kadar satış yapılacağı belli olan ihraç yöntemi” olarak tanımlanmış.

Yakın döneme kadar doğrudan satış yöntemine Hazine ihraç takviminde pek rastlanmazken artık ayda bir kaç defa bu yöntemin kullanıldığını görüyoruz. Ancak Hazine doğrudan satışı sadece kira sertifikaları ile altın ve döviz cinsinden tahvillerin ihracında kullanıyor. Dolayısıyla bu tahviller için Hazine ihale yapmıyor ve doğrudan doğruya talep eden yatırımcılara satış yapıyor. Bu kapsamda Kamu İhale Kanunundaki meşhur 21/b maddesini çağrıştıyor.

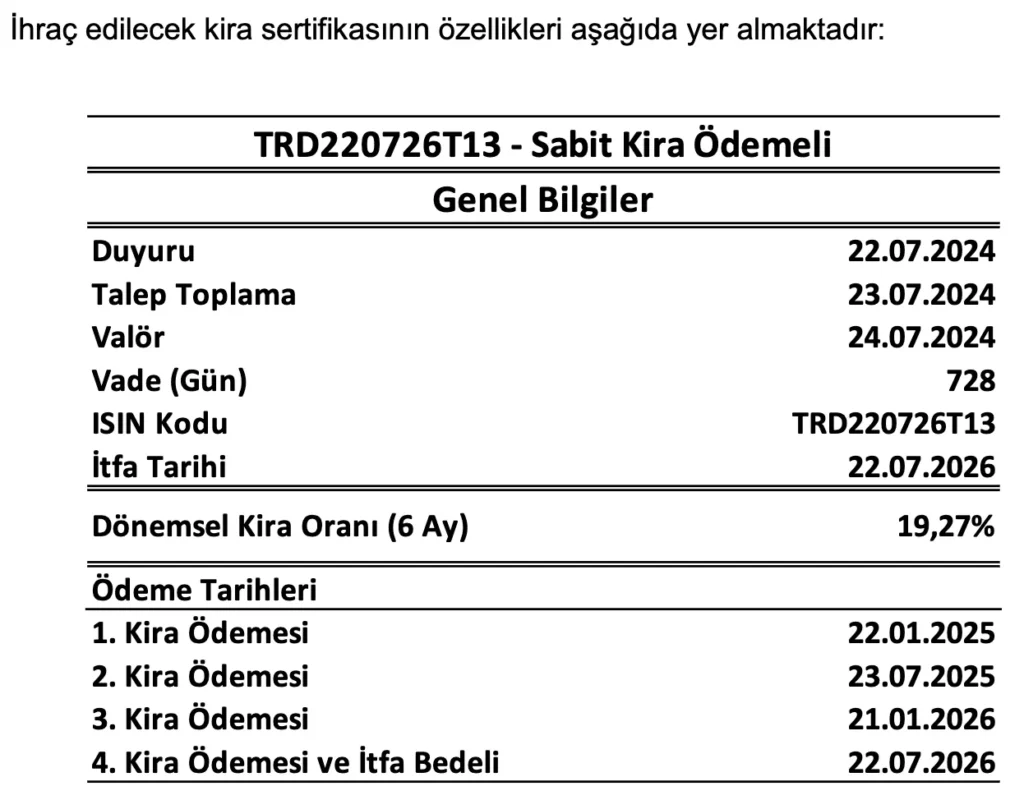

Hazine bir örneği aşağıda yer alan duyurusuyla ihraç edeceği borçlanma senedinin vadesini ve dönemsel getirisini bir gün önce ilan ediyor. Ancak, her ne kadar Bakanlığın yaptığı tanımda “kime ve ne kadar satış yapılacağı belli” deniliyor olsa da ihraç duyurusunda bu bilgilerin her ikisi de bulunmuyor.

IMF ve Dünya Bankasının Devlet tahvilleri piyasasının geliştirilmesine ilişkin el kitabında ifade edildiği üzere doğrudan satış daha ziyade devlet borçlanma araçlarının yatırımcı tercihlerine uyarlanarak piyasanın ihtiyaçlarının karşılanması amacına yönelik olarak kullanılan bir yöntem. Bu doğrultuda ihraç edilen senetler genellikle belli bir yatırımcı grubunun ihtiyaçlarına yönelik olarak tasarlanır.

Ayrıca, piyasa koşullarının elverişli olmadığı dönemlerde ihalelerde yeterli talep olmayabileceği ya da fiyatlamanın yüksek olabileceği endişesinin olması durumunda doğrudan satış bir seçenek olarak öne çıkabiliyor.

Doğrudan satışa başvurulan bir başka durum da ilk defa piyasaya ihraç edilecek DİBS’ler için kullanılmasıdır. Bu durumda tahvilin ikinci piyasada gösterge niteliğinde bir fiyatı olmadığı için ihraç fiyatının oluşumu ve talebin test edilmesi için bu yöntem kullanılabiliyor.

Kamu borç yönetiminin temel ilkelerinden birisi likiditeyi teşvik etmek ve borçlanma araçlarını mümkün olduğu ölçüde standartlaştırmaktır. Böylece sağlıklı bir getiri eğrisi oluşturulabilir ve mümkün olan en düşük maliyetle borçlanma gerçekleştirilebilir.

Ancak doğrudan satış yöntemiyle satılan tahvillerin yatırımcı tercihine göre oluşturulması, standartlaştırma ilkesiyle uyumlu değil. Ayrıca bu yöntem kullanılarak ihraç edilen tahviller alıcılar tarafından genellikle vadesine kadar tutuluyor. Dolayısıyla bu ihraçlar piyasa likiditesine de pek katkı sağlamıyor.

Öte yandan, ihaledeki rekabetçilik ve etkinlik bu yöntemle sağlanamadığı için ihale edilmeden doğrudan satışla ihraç edilen tahviller ihalelere göre daha maliyetli olabiliyor.

Meselenin bir de şeffaflık boyutu var. Buna göre doğrudan satışta tahvil fiyatının nasıl belirlendiği bilinmediği için ihalelerde fiyat oluşumu açısından sağlanan şeffaflık bu yöntemde yapılan ihraçlarda söz konusu olmuyor.

Genel olarak değerlendirildiğinde doğrudan satış yönteminin tahvil piyasasının gelişimine ihale yöntemi ile yapılan ihraçlarla aynı ölçüde katkı sağlamayacağı aşikar. Bu bağlamda, doğrudan satışın, ister yatırımcı talebini karşılamak için isterse piyasa koşulları nedeniyle yapılsın, borç yönetimi alanında gelişmiş diğer ülkelerde olduğu gibi istisnai nitelikte olması gerekiyor.

Peki, Hazine ne yapıyor?

Hazine kur riskini artırma pahasına son yıllarda döviz ve altın cinsi DİBS’lerle borçlanıyor. Ve bunu yaparken de doğrudan satış yöntemini kullanıyor. Kira sertifikaları ise TL cinsinden ya da döviz ve altın cinsinden olup olmadığına bakılmaksızın doğrudan satışla ihraç ediliyor.

Gelinen noktada doğrudan satış yöntemiyle ihraç edilen DİBS’lerin stoku 1 trilyon TL’ye yaklaşmış bulunuyor. Bu tutar Hazinenin toplam borç stokunun yüzde 12,5’ine karşılık geliyor.

Döviz ve altın cinsinden DİBS’ler yatırımcıların bilanço yapısını dengeler nitelikte olmaları nedeniyle talep görüyor. Kira sertifikaları da faizsiz enstrümanlara yatırım yapma kısıtlarına uygun olması gibi nedenlerle yatırımcılar tarafından tercih ediliyor. Dolayısıyla yatırımcılar genel olarak her iki enstrüman grubu için de ikinci piyasada alım satım yapmaktansa “al ve tut” yaklaşımı içinde bulunuyorlar. Neticede doğrudan satışla arz edilen bu senetler ikinci piyasa likiditesine katkı sağlamıyor.

Doğrudan satış yönteminde ihraçlar teklif toplama yoluyla ile yapıldığı için alıcının kim olduğu da satış yapılacak miktar da kamuoyu tarafından bilinmiyor. Kaldı ki ihraç sonrasında da alıcıların kim olduğu bilgisi yatırımcı grupları itibariyle bile açıklanmıyor. Oysa ki uluslararası tahvil ihracında bile Hazine bu konuda daha şeffaf davranıyor. Dolayısıyla doğrudan satışın kimlere yapıldığı, fiyatlama ve vade seçiminin hangi kriterlere göre belirlendiği gibi hususlar spekülasyona açık hale geliyor. Hele ki yabancı yatırımcı girişinin ve döviz cinsi iç borçların arttığı koşullar mevcut koşullar altında.

Hazinenin borç yönetiminde şeffaflık ve iyi yönetişim konularında geleneksel olarak özenli olduğu dikkate alındığında döviz ve altın cinsi tahvillerle kira sertifikalarında da doğrudan satış yöntemini değil ihale yöntemini kullanması yerinde olacaktır.