AYM iptal etti ama: Merkez’in bazı eski başkanlarının hâlâ aldıkları maaş ne olacak?

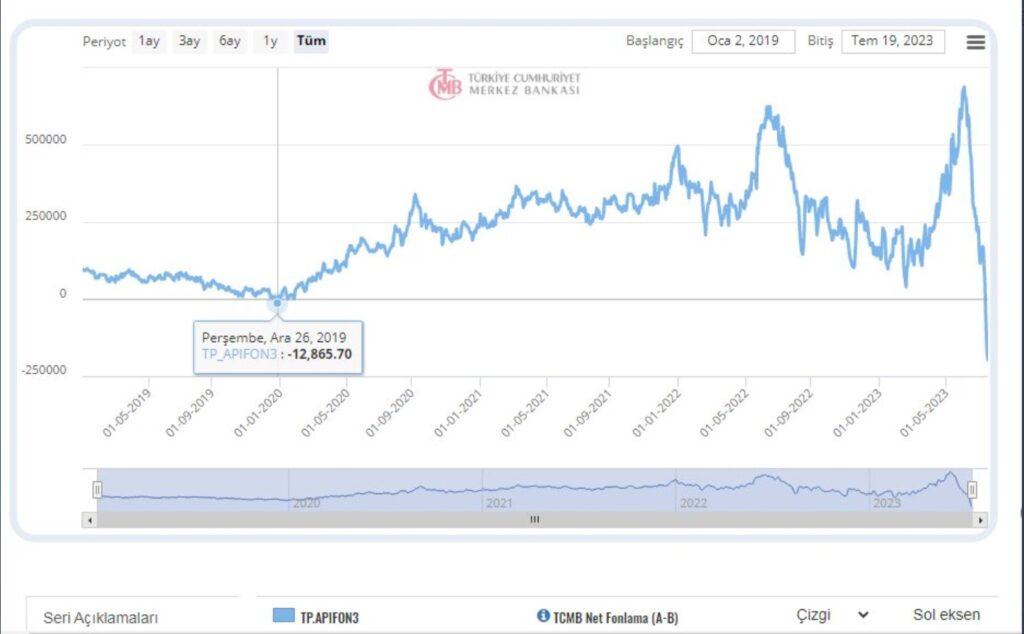

Merkez Bankası KKM ödemeleri ve döviz alımları nedeniyle piyasayı TL'ye boğunca, net fonlaması 4 yıl sonra ilk kez eksiye geçti. Ekonomistler, bu gelişmenin para politikasının etkinliğini azalttığına ve dolarizasyona katkıda bulunduğuna dikkat çekti.

Açık piyasa işlemlerinde TCMB’nin net fonlaması, 14 Temmuz’da -43,2 milyar TL, 17 Temmuz’da -122,6 milyar TL, 18 Temmuz’da ise -176,5 milyar TL oldu.

Açık piyasa işlemlerinde TCMB’nin net fonlaması, 14 Temmuz’da -43,2 milyar TL, 17 Temmuz’da -122,6 milyar TL, 18 Temmuz’da ise -176,5 milyar TL oldu. Merkez Bankası’nın (TCMB) bugün açıklayacağı kritik faiz kararı öncesinde dikkat çeken bir gelişme yaşandı. Rezerv biriktirmek için bir süredir piyasada net döviz alımı yapan ve kur korumalı mevduat (KKM) kaynaklı kur farkı ödemelerinin tamamını üstlenen TCMB, 14 Temmuz itibarıyla swap hariç fonlamada nette bankalardan borçlanıcı konuma geçti. Böyle bir durum en son 26 Aralık 2019’da yaşanmıştı.

TCMB en son 26 Aralık 2019’da bankacılık sektöründen günlük nette borçlanıcı olmuştu. Aradan 43 ay geçtikten sonra yeniden aynı duruma düştü.

Açık piyasa işlemlerinde (APİ) TCMB’nin net fonlaması, 14 Temmuz’da -43,2 milyar TL, 17 Temmuz’da -122,6 milyar TL, 18 Temmuz’da ise -176,5 milyar TL oldu. Bu gelişmeye paralel olarak, 7 Temmuz’da yüzde 16,42 olan ortalama BIST gecelik repo faizleri de yüzde 13,51 ile TCMB’nin politika faizi olan yüzde 15’in altına geriledi. Yani gecelik faizler, TCMB’nin faiz koridorunun alt bandında, gecelik borçlanma faizi olan yüzde 13,50 seviyesinde oluştu.

19 Temmuz’da APİ’de TCMB’nin net fonlaması şu şekilde oldu:

Borç verdiği para 5 milyar TL

Borçlandığı para 202,1 milyar TL (gecelik TL depo alış 153,5 milyar TL, BIST ters repo 48,6 milyar TL)

TCMB günlük net borçlanma 197,1 milyar TL.

Ekonomistlerin analizine göre bu tablonun nedeni bankacılık sisteminde likidite fazlasındaki yükselişin sürmesi. Ekonomist Haluk Bürümcekçi, bu tablonun TCMB’nin para politikası etkinliğini azaltan ve dolarizasyona katkıda bulunan bir ortam yarattığına dikkat çekti. Bürümcekçi, günlük raporunda şu yorumları yaptı:

“Merkez Bankası’nın toplam fonlaması 5 milyar TL’ye gerilerken, bir haftalık repo ihalesi ile 1 milyar TL sağlandı. Böylece, ortalama fonlama maliyeti yüzde 15 gerçekleşti. Buna karşılık sistemdeki likidite fazlası nedeni ile borç alma kotasyonu olan yüzde 13,5 faizle toplam 181,5 milyar TL geri çekti. Bankaların TCMB’ye borç vermesi anlamına gelen ve para politikası etkinliğini azaltan bu durum son günlerde mevduat faizlerini de aşağı çekerek ve TL yatırımın cazibesini azaltarak dolarizasyona katkıda bulunuyor. Gecelik repo faiz ortalaması ise yüzde 13,51 ile değişmezken, TCMB’nin borç alma faizine yakın oluştu.”

Merkez Bankası eski Başekonomisti ve Bilkent Üniversitesi Öğretim Üyesi Prof. Dr. Hakan Kara, Twitter hesabından yaptığı paylaşımda Merkez Bankası bir taraftan döviz alırken diğer yandan yüklü KKM ödemeleri yaptığı için bankaların TL likiditesinin arttığını, bu nedenle son günlerde TCMB’nin bankalardan nette borç alıcı konumuna düştüğünü belirterek, “Bu durum, referans faizlerin yukarı gitmesi gereken bir dönemde, tam tersine piyasa faizlerini düşürdüğü için kur üzerinde olumsuz etki yapıyor” dedi. Kara, şunları söyledi:

Merkez Bankası bir taraftan döviz alırken diğer yandan yüklü KKM ödemeleri yaptığı için bankaların TL likiditesi arttı, bu nedenle son günlerde TCMB bankalardan nette borç alıcı konumuna düşüyor.

Bu durum, referans faizlerin yukarı gitmesi gereken bir dönemde, tam tersine… pic.twitter.com/mswIOAAUaq

— Hakan Kara (@ali_hakan_kara) July 19, 2023

Bu arada Uluslararası Finans Enstitüsü Orta-Doğu Avrupa, Ortadoğu, Afrika (CEEMEA) Araştırma Birimi Müdürü Uğraş Ülkü, Twitter hesabından politika faizini tahminini paylaştı. Ülkü, MB’nin bugün faizi 250 baz puan artışla yüzde 17,50 seviyesine çekerek 24 aylık enflasyon beklentisi olan yüzde 19’un altında bırakacağını öngördü. Ülkü, paylaşımında 500 baz puanlık bir artışın ve beklenen enflasyona göre pozitif reel faizin enflasyonda öngörülen yükselişi sınırlamaya yardımcı olabileceğini ifade etti. Bloomberg HT’nin anketinde medyan beklenti ise faizin 500 baz puan artarak yüzde 20 seviyesine çıkacağı yönünde olmuştu.

We expect the CBRT to hike its policy interest rate by 250 bps to 17.5% on July 20, leaving the key rate below 19% y/y inflation expected by the end of the next 24 months. A 500 bps hike and positive ex-ante real interest rate would help limit the projected rise in inflation. pic.twitter.com/XAvUXcLgtR

— Ugras Ulku (@UgrasUlkuIIF) July 19, 2023