Gıda fiyatları düşüş eğilimini bitirip yeniden tırmanışa geçti

Günün sonunda hükümetin faize karşı söylemleri olsa da devletin borcu son yıllarda görülmediği ölçüde faize, hatta bankalar arasındaki gecelik faize duyarlı hale gelmiş durumda. Yani söyleme değil eyleme bakmak gerekiyor.

Haziran sonu itibariyle devletin 7,9 trilyon TL borcu var. Ve 2024 yılında bu borç için yaklaşık 1,3 trilyon TL faiz ödemesi öngörülüyor.

Haziran sonu itibariyle devletin 7,9 trilyon TL borcu var. Ve 2024 yılında bu borç için yaklaşık 1,3 trilyon TL faiz ödemesi öngörülüyor. Türkiye Cumhuriyet Merkez Bankası piyasadaki likiditeyi çekmek için önlem üzerine önlem alıyor. Likidetinin çekilmesi bankalar arası piyasada gecelik borçlanma faizini yükseltirken aynı hareket mevduat faizlerinde gözlenmiyor. Türkiye Ekonomi Politikaları Araştırma Vakfı’nın (TEPAV) Maliye ve Para Politikası Araştırmaları Merkezi Direktörü Dr. M. Coşkun Cangöz, Medium adlı açık sosyal yayıncılık platformunda yayınlanan “Nas derken faize karşı duyarlılığımız arttı!“ başlıklı yazısında bu gelişmeleri analiz ederken toplumun son dönemde sıkça duymaya başladığı bazı kavramlar hakkında da ayrıntılı bilgi veriyor:

“Geçen hafta ekonomi medyasında Merkez Bankasının likiditeye ilişkin düzenlemeleriyle birlikte bankalar arası piyasada gecelik borç verme faizinin yükseldiği buna karşılık mevduat faizlerinde bir artış gözlenmediğine ilişkin haberler yer alıyordu. Bu bağlamda Türk Lirası Gecelik Referans Faiz Oranının (TLREF) politika faizi olan yüzde 50’nin üzerine çıkarak yüzde 52,34 seviyesine ulaştığına dikkat çekiliyordu.

Türkiye Bankalar Birliği TLREF’i “finansal kuruluşlar ve reel sektör firmaları için likit piyasa şartlarında belirlenmiş gerçek işlemlere dayalı bir gösterge faiz oranı” olarak tanımlamış.

TLREF daha önce TRLIBOR ve TRLIBID olarak adlandırılan bankalararası TL satış ve alış oranlarının yerine geçecek şekilde Haziran 2019’da oluşturulmuştu. O tarihinden bu yana da Borsa İstanbul (BIST) tarafından günlük olarak yayımlanıyor.

TLREF diğer piyasalardaki benzerleri gibi borç para almanın maliyetini gösteren bir referans faiz oranı. Bu bağlamda özellikle bankaların birbirlerinden borç alma faizi olarak kullanılıyor. Ayrıca bankaların emeklilik fonları, sigorta şirketleri ve para piyasası fonları gibi diğer kaynaklardan borç alması durumunda da piyasa gösterge faizi olarak esas alınabiliyor.

TLREF gibi referans faiz oranları ipotek ya da değişken faizli menkul kıymet ihraçları, opsiyonlar, vadeli işlem sözleşmeleri ve takaslar gibi karmaşık finansal işlemler için de baz oluşturuyor.

Bankalar kendileri için borç alma maliyetini gösteren referans faiz oranını bireylere ve şirketlere kredi verirken faiz oranının belirlenmesinde kullanabiliyorlar. Bu bağlamda banka, müşterisinin risk seviyesini dikkate alarak referans oranın üzerine ek bir faiz oranı belirleyip bu yükseltilmiş oran üzerinden kredi verebiliyor. Bu durumda referans faiz oranı artarsa kredi müşterisinin maliyeti artarken referans faiz oranı düştüğünde de kredi maliyeti düşüyor. Ancak ek faiz oranı her koşulda sabit kalıyor.

“Ben bankadan kredi almıyorum, zaten bu geçim zorluğunda tasarruf edecek halim de yok. TLREF’ten bana ne?” diyenler olabilir. Ya da “ben faize karşıyım, bankayla işim olmaz. TLREF’i faizciler düşünsün” diyenler de vardır.

Ancak ne var ki durum o kadar da basit değil.

Bankadan kredi almasak da bankada mevduatımız olmasa ve hatta faize karşı olsak da öyle ya da böyle devlete vergi ödüyoruz. Ve ödediğimiz 100 liralık verginin 17–18 lirası faiz ödemesine gidiyor.

Haziran sonu itibariyle devletin 7,9 trilyon TL borcu var. Ve 2024 yılında bu borç için yaklaşık 1,3 trilyon TL faiz ödemesi öngörülüyor.

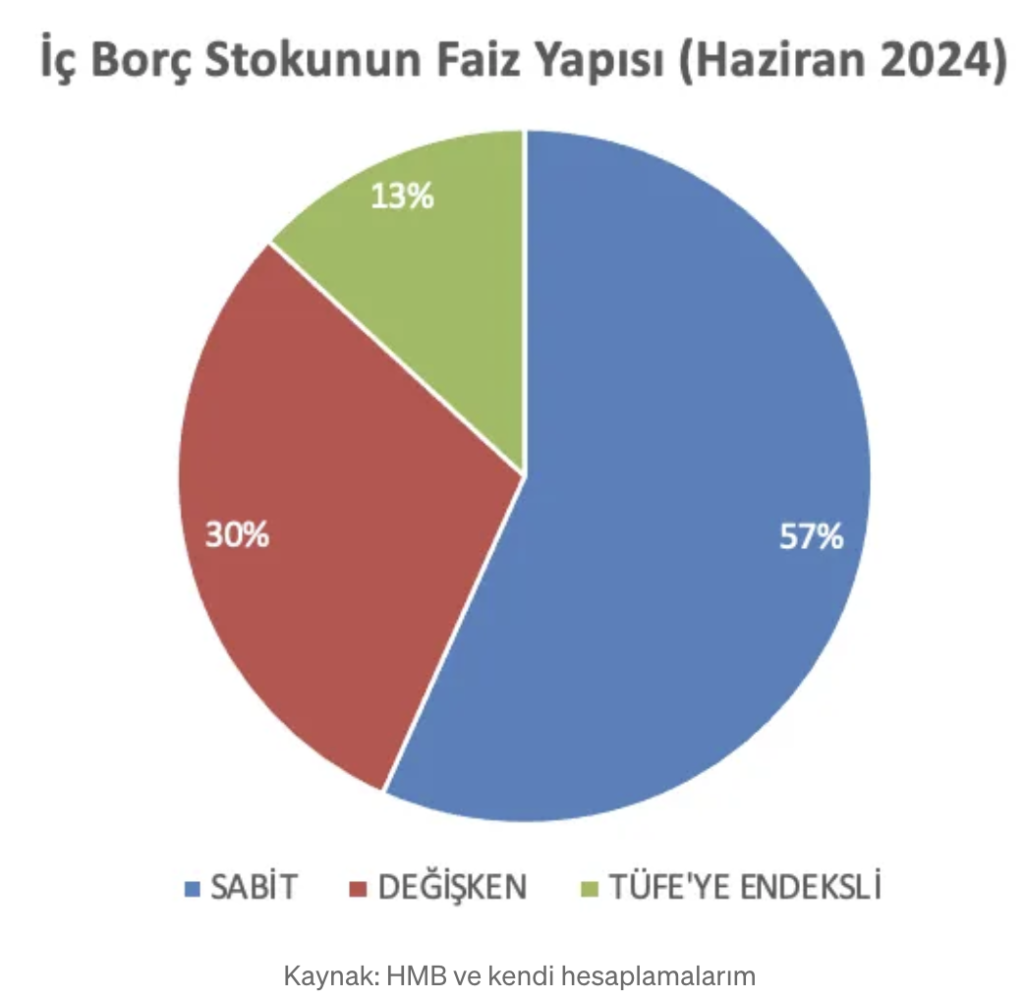

Öte yandan 7,9 trilyonluk borcun 3,9 trilyon TL’si iç borçlardan oluşuyor. Bunun da yüzde 30’unu değişken faizli borçlar oluşturuyor. Dolayısıyla 1,2 trilyon TL tutarındaki iç borç piyasada oluşan faiz değişimlerinden etkileniyor. Yani, faiz oranı artınca değişken faizli borç için ödenecek faiz miktarı da artıyor.

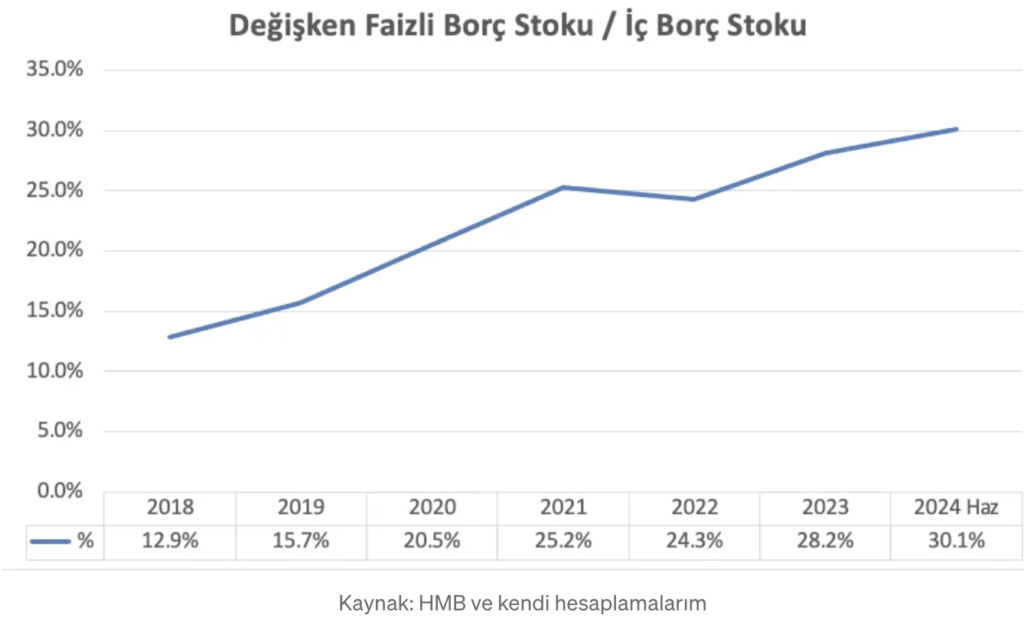

2018 yılında, yani nas ekonomisine geçmeden önce, faize duyarlı borcun toplam iç borç stoku içindeki payı yüzde 12,9’du. Ancak nas ekonomisiyle birlikte faize duyarlı borçların payında yıldan yıla kayda değer bir artış olduğunu görüyoruz. Nitekim bu borçların payı 2022 yılında yüzde 24,3’e ulaşmış, yani faize duyarlılık iki katına çıkmış.

Mayıs 2023 seçimlerinden sonra ekonomi yönetimi değişmiş “rasyonele dönüş” dönemine geçilmişti. Dolayısıyla devlet borcunun faize duyarlılığının da nas öncesine dönmesi beklenirdi. Ancak mesele iç borçlanma olduğunda rasyonele dönüş hayata geçirilememiş gibi görünüyor. Zira değişken faizli borcun toplam iç borç stokuna oranı 2023 yılının sonunda yüzde 28,2’ye yükselirken Haziran 2024’e geldiğimizde de yüzde 30,1’e ulaşmış durumda.

Temmuz sonu itibariyle 1,2 trilyon TL’lik değişken faizli borçların 538 milyar TL’lik kısmı, yani yarıya yakını TLREF’e endeksli devlet tahvillerinden oluşuyor. Bu tahviller ilk defa 2020 yılında ihraç edilmeye başladı. Daha önceleri sadece Hazinenin sabit faizli borçlanma senetlerine endeksli değişken faizli tahviller ihraç ediliyordu.

TLREF tahvillerinde ilk kupon oranı Hazine tarafından piyasa şartları ve piyasadaki oran dikkate alınarak belirleniyor. Sonraki kupon ödemeleri ise k𝑢𝑝𝑜𝑛 𝑡𝑎𝑟𝑖ℎ𝑖𝑛𝑑𝑒𝑛 2 𝑖ş 𝑔ü𝑛ü ö𝑛𝑐𝑒𝑠𝑖𝑛𝑑𝑒ki 𝑇𝐿𝑅𝐸𝐹 e𝑛𝑑𝑒𝑘𝑠i ile k𝑢𝑝𝑜𝑛 𝑏𝑎ş𝑙𝑎𝑛𝑔𝚤ç 𝑡𝑎𝑟𝑖ℎ𝑖𝑛𝑑𝑒𝑛 2 𝑖ş 𝑔ü𝑛ü ö𝑛𝑐𝑒𝑠𝑖𝑛𝑑𝑒ki 𝑇𝐿𝑅𝐸𝐹 𝑒𝑛𝑑𝑒𝑘𝑠𝑖 esas alınarak hesaplanıyor.

Dolayısıyla tahvilin faiz doğrudan doğruya piyasada oluşan TLREF esas alınarak belirleniyor. Bu kapsamda Hazinenin borçlanma maliyetindeki değişimi değerlendirmek için TLREF’in nasıl seyrettiğine bakmak gerekiyor.

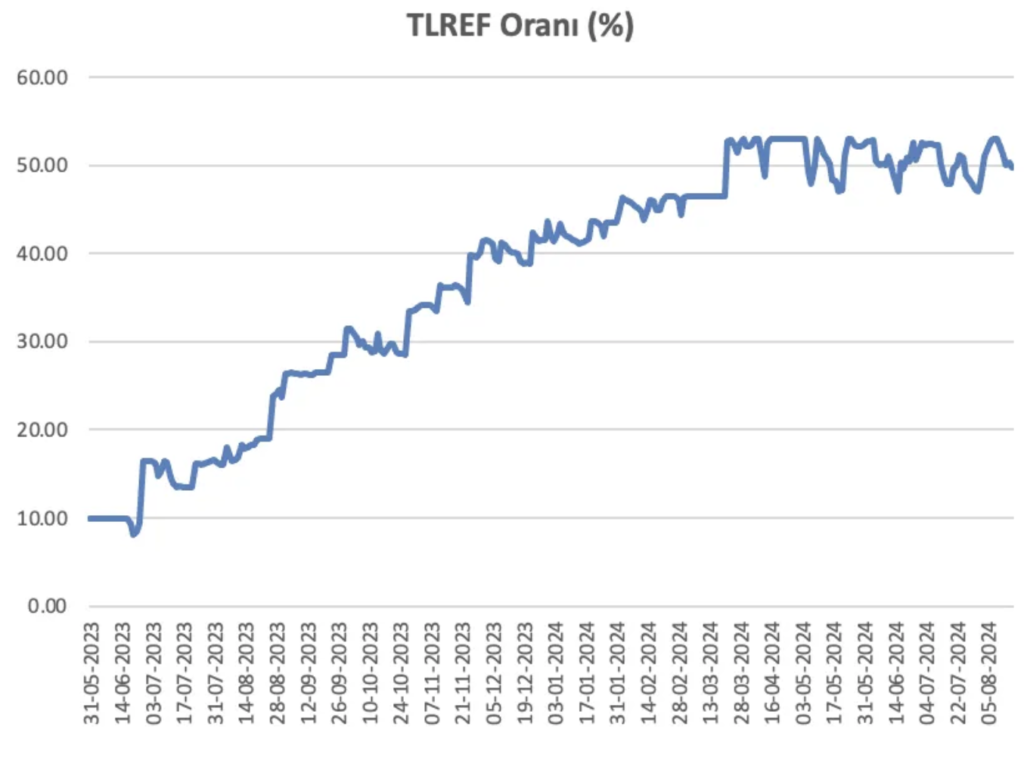

TLREF 2023 Mayıs seçimi öncesinde yüzde 10 seviyesindeydi. Merkez Bankasının faiz artırımlarıyla beraber TLREF de artış göstemeye başladı. 29 Mart 2024 tarihinde de ilk defa yüzde 52,99’a yükselerek kendi zirvesine ulaştı. İzleyen aylarda da zaman zaman yüzde 47–48 bandına gerilese de defalarca yüzde 52,99’luk zirveyi yeniledi. Son olarak 7 Ağustos 2024 tarihinde yüzde 52,96 oranını gördükten sonra izleyen günlerde yüzde 49,81’e geriledi.

TLREF’teki yükseliş ve düşüşler gecelik faiz oranındaki değişimlere duyarlı olan 538 milyar TL tutarındaki borcun faizinde artış ya da düşüş olduğu anlamına geliyor.

Öte yandan TLREF’deki değişimlerin Merkez Bankasının faiz kararına ve piyasa likiditesine bağlı olduğu dikkate alındığında Hazinenin borçlanma maliyetleri de bu gelişmelerden etkilenmiş oluyor. Ve elbette ki Hazinenin borcunu vergileriyle ödemek durumunda olan yurttaşlar da.

Günün sonunda hükümetin faize karşı söylemleri olsa da devletin borcu son yıllarda görülmediği ölçüde faize, hatta bankalarar asındaki gecelik faize, duyarlı hale gelmiş durumda.

Yani; söyleme değil eyleme bakmak gerekiyor.