Lavrov’dan Avrupalı şirketlere: Yaptırımlar nedeniyle 250 milyar euro kaybettiniz

İhracattaki zayıf performansın arkasında biri uzun, ikisi kısa vadeli 3 neden var. Kısa vadeli nedenlerden birisi enflasyonu düşürmek için TL'nin reel değerlenmesine izin verilmesi. Ancak bu, sürdürülebilir bir politika değil.

Yİhracatın ithalatı karşılama oranı yüzde 70’in üzerine çıkmakla birlikte hâlâ yüzde 80’in altında (Yüzde 74.4). Böyle bir oranla Türkiye’nin cari açığını değil kapatması, 30 milyar doların altına indirmesi bile çok zor.

Yİhracatın ithalatı karşılama oranı yüzde 70’in üzerine çıkmakla birlikte hâlâ yüzde 80’in altında (Yüzde 74.4). Böyle bir oranla Türkiye’nin cari açığını değil kapatması, 30 milyar doların altına indirmesi bile çok zor. İhracat iyi gitmiyor. Mayıs’ta yüzde 11 arttıktan sonra geçen ay yüzde 10 düştü. Bu iki veri de bayram etkisini yansıttığı için yanıltıcı. Mayıs’taki artış Nisan’daki bayram nedeniyle ertelenen sevkiyatlardan kaynaklanıyordu, geçen ayki düşüş de bayram molasından. Gerçek şu: İhracat yerinde sayıyor. İthalat azaldığı için dış ticaret açığı ve ona bağlı olarak cari açık azaldı ama 100 milyar doların üzerinden geldiği için hâlâ çok yüksek. İhracatın ithalatı karşılama oranı yüzde 70’in üzerine çıkmakla birlikte hâlâ yüzde 80’in altında (Yüzde 74.4). Böyle bir oranla Türkiye’nin cari açığını değil kapatması, 30 milyar doların altına indirmesi bile çok zor.

İhracatın yerinde saymasının biri uzun vadeli, diğerleri kısa vadeli üç sebebi var. Uzun vadeli, yapısal olan nedeni biliyoruz, Türkiye’nin katma değerli, yani yüksek teknolojili veya markalı üretim yapmayı becerememesi. Bu ezel ebed bir mesele olduğu ve sadece ekonomiyle değil siyasetle, sosyolojiyle de ilgili olduğu için (Başka bir yazıda anlatmaya çalıştığım gibi dünyada “Made in Italy” ile “Made in Turkey”in imajı bir mi?) kısa vadede çözülmesi imkansız.

İhracatın durmasının kısa vadeli nedenlerinden biri dünyayla, diğeri bizimle ilgili. Dünyayla ilgili neden küresel ekonomideki yavaşlama ve buna bağlı olarak Avrupa ekonomisinde yaşanan durgunluk. Buna da Türkiye’nin yapabileceği bir şey yok. Üstelik Türkiye’nin ana ihracat pazarı olan başta Almanya olmak üzere Avrupa ülkelerindeki durgunluk sadece ekonomiyle değil Rusya-Ukrayna savaşıyla da ilgili. Bu savaş bitmeden Avrupa’nın yeniden canlanması kolay değil.

Geliyoruz üçüncü, bizimle ilgili olan nedene, yani TL’nin reel değerlenmesine. Merkez Bankası’nın geçen hafta açıkladığı veriler reel efektif kurun TÜFE (Tüketici enflasyonu) bazlı olarak son iki buçuk yılın zirvesine çıktığını gösterdi. İhracatçılar için asıl önemli olan ÜFE (Üretici fiyat enflasyonu) bazlı kur da TL’nin mesela 2021 yılına göre (Kur krizi öncesini kastediyorum) bayağı pahalı olduğunu gösteriyor. Üstelik reel kur TÜİK’in enflasyonuna göre hesaplanıyor. Gerçek enflasyon çok daha yüksek olduğuna göre TL’nin Merkez Bankası’nın verisinde görünenden çok daha pahalı olduğu da ortada.

TL’nin reel değerlenmesi Merkez Bankası ve ekonomi yönetiminin bilinçli bir stratejisi, amaç enflasyonu bu yolla düşürmek. (Ama 2023 seçimleri öncesinde TL’deki reel değerlenme enflasyonu düşürme çabasından değil iktidar partisinin sandıktan zaferle çıkabilmek için doları 20 TL’nin altında tutma stratejisinden kaynaklanıyordu.) Reel değerlenme bilinçli, Merkez Bankası’nın faiz kararlarına da girmiş bir strateji olduğu için daha epey bir süre sürdürüleceğini söyleyebiliriz. Ama her politika gibi bu politikanın da bir yan etkisi var, ne olduğunu yukarıda gördük. Dolayısıyla bu şu anki katlıkta çok uzun süre sürdürülebilecek bir politika değil.

Şu anki katılık derken doları 33 TL’nin altında tutma stratejisini kastediyorum. Merkez Bankası reel kurun daha da değerlenmesini engellemek için 33 TL’deki barajı gevşetmek zorunda. Peki ne zaman? Geldik bu yazının ilhamını veren HSBC’nin “TL, enflasyon-kur etkileşimi” başlıklı geçen haftaki raporuna.

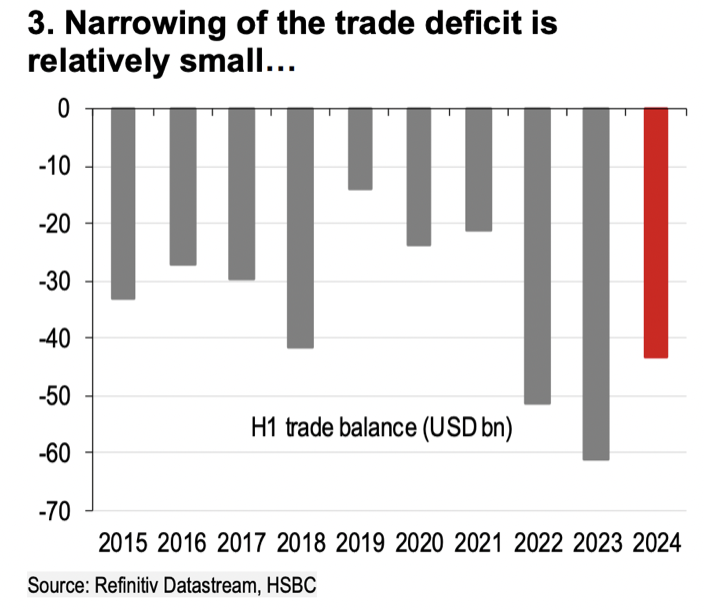

HSBC bu raporda benim yukarıda değindiğim duruma, dış ticaret açığındaki azalmanın yetersizliğine dikkat çekiyor. Aşağıdaki tablo ilk 6 aylarda Türkiye’nin ne kadar dış ticaret açığı verdiğini gösteriyor. Görüleceği gibi bu yıl açık azalmakla birlikte ciddi bir düşüş yaşanmış değil.

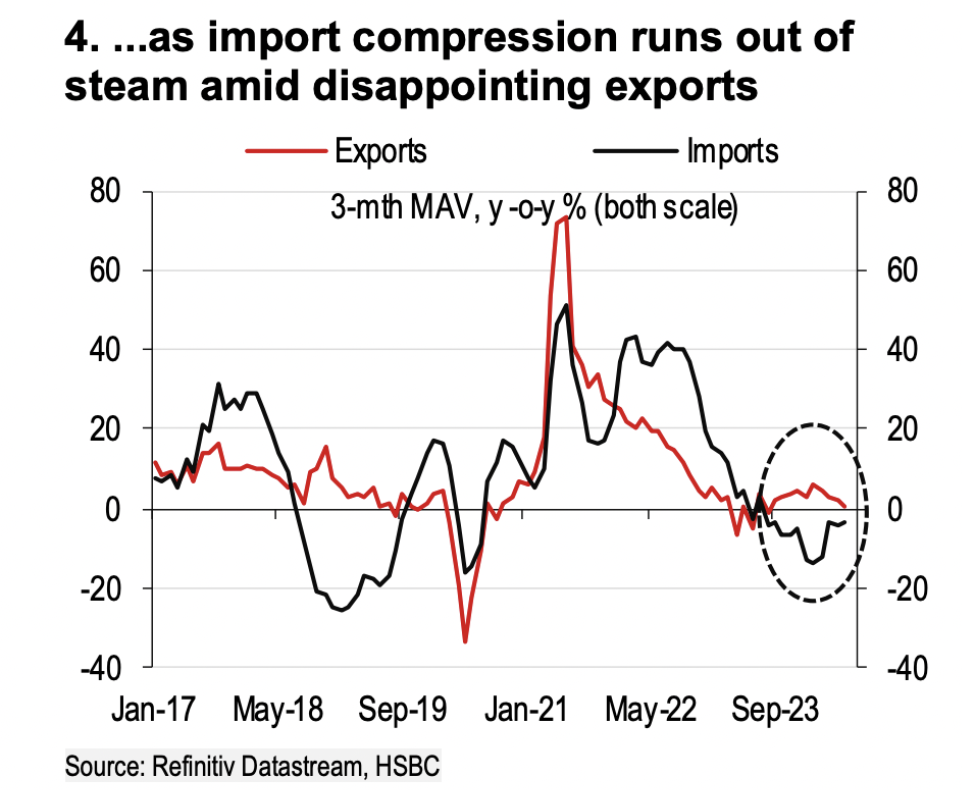

Üstelik 3 aylık hareketli ortalamalara baktığımızda ithalattaki azalmanın durduğu da görülüyor. Aşağıdaki grafik de bunu gösteriyor.

HSBC ekonomistleri Murat Toprak ve Charlotte Ong ihracattaki zayıf performansın arkasında yukarıda saydığım kısa vadeli nedenlerin bulunduğuna dikkat çekiyorlar: Dünyadaki durgunluk ve TL’deki reel değerlenme. Reel değerlenmenin payı az değil, zira Türkiye’nin ihracat performansı Orta-Doğu Avrupa, Ortadoğu, Afrika (CEEMEA) bölgesi ülkelerinin gerisinde kalmış durumda.

Toprak ve Ong bu gerçekten hareketle ekonomi yönetiminin önümüzdeki aylarda dolarda sınırlı bir yükselişe izin verebileceği düşüncesindeler. Ben de aynı düşüncedeyim. Doların birkaç lira artması TL’deki reel değerlenmenin köpüğünü biraz alır. İhracatçının derdine derman olmaz ama performanslarının daha da bozulmasını durdurabilir.

Ama ya enflasyon Merkez Bankası’nın hedeflediği oranda azalmaz, aylık fiyat artışları dolardaki yükselişin üzerinde seyrederse? Bu gelecekte bir noktada yaşanacak yeni kur krizinin fitilinin bugünden ateşlenmesi anlamına gelir.