Kurun artmayacağına ikna olan şirketler dövizle borçlanmaya yöneldi

Koç Holding'in Yapı Kredi bankasını BAE merkezli First Abu Dhabi Bank'a satmak için yürüttüğü görüşmelerde kıran kırana fiyat pazarlığı yapılıyor. Bu haberlerin duyulması ve Yapı Kredi'nin 13 milyar dolardan satılacak olma ihtimali hisseleri uçurdu.

Bloomberg'e konuşan kaynaklar, bankanın çoğunluk hisselerin sahibi olan Koç Holding’in, First Abu Dhabi Bank'ın şu anda teklif etmeye istekli olduğundan daha yüksek bir fiyat istediği bilgisini verdiler.

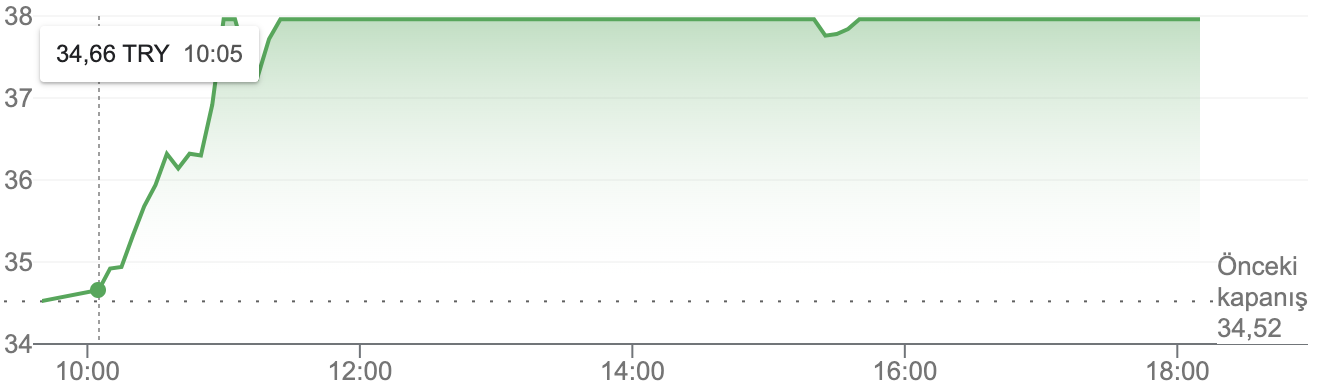

Bloomberg'e konuşan kaynaklar, bankanın çoğunluk hisselerin sahibi olan Koç Holding’in, First Abu Dhabi Bank'ın şu anda teklif etmeye istekli olduğundan daha yüksek bir fiyat istediği bilgisini verdiler. Çoğunluk hisseleri Koç Holding’e ait olan Yapı Kredi Bankası’nın Birleşik Arap Emirlikleri merkezli First Abu Dhabi Bank PJSC’ye (FAB) satışıyla ilgili görüşmelere dair haberler, dün bir hayli heyecan uyandırdı. İlk haber, İngiliz haber ajansı Reuters’den geldi ve bu habere göre iki taraf satış için anlaşmaya çok yakındı, fiyat pazarlıklarında artık son aşamaya gelinmişti. Bu haber İstanbul Borsası’nda Yapı Kredi hisselerinin uçmasına neden oldu. Ancak öğleden sonra saatlerinde bu kez Amerikan merkezli Bloomberg haber ajansı, satış görüşmelerinde fiyat anlaşmazlığının çok belirgin olduğunu, bunun da görüşmelerin ilerlemesini durdurduğunu söyleyen bir haber geçti. Ancak bu haber İstanbul Borsası’nda çok da büyük bir etki yapmadı, Yapı Kredi hisseleri yüksek kalmaya devam etti. Reuters’ın duyurduğu fiyat, Yapı Kredi’nin toplam değerinin 13 milyar dolar olarak hesaplanması anlamına geliyor. Dün Yapı Kredi hisseleri yüzde 10’a yakın değer kazandı ve bankanın değeri 10 milyar dolara dayandı.

Reuters’ın haberine göre Koç Holding, elindeki yüzde 61,2’lik Yapı Kredi hissesi için FAB’dan 8,5 milyar dolar istiyor. Buna karşılık FAB pazarlıklarda 7,5 milyar dolara kadar yükseldi. Reuters’a göre pazarlık bu 1 milyar dolarlık farkın giderilmesine ilişkin. Ajansa bilgi veren bir kaynak iki tarafın bir yandan hissedarlık anlaşmasının detayları üzerinde çalıştığını öne sürüyor. Yine Reuters’a bilgi veren bir başka kaynak pazarlığın 8 milyar dolarlık bir alış fiyatında bitebileceğini, yani tarafların ortada bir yerde buluşabileceğini öne sürüyor.

Sabah saatlerinde Reuters’den gelen bu haber borsayı dalgalandırıp Yapı Kredi hisselerinin yükselmesine neden olunca Koç Holding, Kamuyu Aydınlatma Platformu KAP’a bir açıklama yaptı. Koç’un açıklamasında Yapı Kredi’de sahip olunan payların satışı konusunda ön görüşmelerin devam ettiği ancak kamuya açıklama yapılmasını gerektirecek nitelikte bir gelişme bulunmadığını bildirdi.

Kamuyu Aydınlatma Platformu’na (KAP) yapılan açıklamada “Basın-yayın organlarında, bağlı ortaklığımız Yapı ve Kredi Bankası A.Ş.’de (YKB) sahip olduğumuz payların satışına yönelik görüşmelerin son aşamaya geldiğine dair haberler çıkmıştır. Bilindiği üzere holding şirketi olarak portföyümüz ile ilgili gündeme gelebilecek alternatiflerin değerlendirilmesine yönelik olarak, ilgili taraflarla görüşmeler yapılabilmektedir. Medyaya yansıyan konuyla ilgili olarak da benzer nitelikte ön görüşmeler devam etmekle birlikte, Sermaye Piyasası Kurulu’nun II-15.1 Özel Durumlar Tebliğ kapsamında kamuya açıklama yapılmasını gerektirecek nitelikte bir gelişme bulunmamaktadır. İşbu açıklama yatırımcılarımızdan gelen sorular üzerine yapılmıştır” denildi.

Öğleden sonra saatlerinde ise bu kez Amerikan merkezli finansal haber ajansı Bloomberg aynı konuda bir haber yayınladı. Aslında iki haberdeki bilgiler birbirine benziyordu ama Bloomberg’in haberi daha kötümserdi.

FAB’ın Yapı Kredi’nin değerlemesine karşı çıktığını söyleyen Bloomberg’e konuşan kaynaklar bankanın çoğunluk hisselerin sahibi olan Koç Holding’in FAB’ın şu an teklif etmeye istekli olduğundan daha yüksek fiyat istediği bilgisini verdi.

Kaynaklar bu anlaşmazlık nedeniyle FAB’ın haftalar süren görüşmelerin ardından henüz resmi olarak “due diligence” sürecine başlamadığını, iki tarafın da danışman tutmadığını, ancak müzakereleri sürdürdüklerini ifade etti.

Görüşmelerin değerleme engeline takıldığına ilişkin haber bile Yapı Kredi hissesinin günü satıcısız tavanda kapatmasına engel olamadı. Yapı Kredi hissesi günü yüzde 9,97’lik artışla 37,96 TL’den kapattı. Borsacılar piyasanın henüz anlaşma olmamasına rağmen görüşmelerin devam ettiğine ilişkin haberin “işin biteceği” şeklinde yorumladığını belirterek bu nedenle alımların devam ettiğini ifade ettiler. Yapı Kredi’deki payının satışı için yapan Koç Holding’in hissesi ise günü yüzde 7,30 değer kazanarak kapattı.

YAPI KREDİ HİSSESİ KOŞMAYA DOYAMADI

Koç Holding’in Yapı Kredi Bankası için biçtiği iddia edilen fiyatın piyasaya göre yüzde 30 primli olması BIST 100 endeksindeki diğer büyük özel bankaların hisse fiyatına da doping etkisi yaptı. Garanti Bankası hissesi günü yüzde 5,69, Akbank hissesi yüzde 4,42 değer kazanarak kapattı.

Reuters’ın duyurduğu Koç’a ait yüzde 61,2’lik hissenin yaklaşık 8 milyar dolara satılması, bankanın toplamda 13 milyar doların üstünde piyasa değerinden satılması anlamına gelecek. Bu da, Borsa İstanbul’da işlem gören diğer bankalardan çok daha yüksek bir fiyat-defter değeri anlamına geliyor.

Görüşme haberlerinin ardından hisselerinin yüzde 10 artmasının nedeniyle Yapı Kredi’nin değeri dün akşam itibarıyla 10 milyar dolara dayandı. Bloomberg’in hesaplamalarına göre bankanın defter değeri 5,6 milyar dolar düzeyinde bulunuyor.

FAB’ın Yapı Kredi hisseleri için ne kadar ödeme yapmaya hazır olduğu ilk aşamada belirtilmezken bankanın bir temsilcisi konu hakkında Bloomberg’e yorum yapmadı.

Bloomberg News FAB’ın Yapı Kredi hisselerini satın almak istediğini ilk olarak Nisan ayında bildirmişti. Konuya yakın kaynaklara dayandırılan haberde FAB’ın Yapı Kredi’den potansiyel hisse alımı için görüşmeler yaptığı ve görüşmelerin erken aşamada olduğu kaydedilmişti. Kaynaklar BAE’nin en büyük bankası FAB’ın Türkiye’de birden fazla bankanın sahipleriyle görüşme yaptığını da aktarmıştı.

Koç Holding haberin ardından Kamuyu Aydınlatma Platformu’na (KAP) bağlı ortaklığı Yapı Kredi’de sahip olduğu payların satışı konusunda ön görüşmelerin devam ettiği açıklaması yapmıştı.

Haberin Bloomberg tarafından ilk kez yayınlandığı 4 Nisan’dan bu yana Yapı Kredi hisseleri yüzde 37,77, Koç Holding hisseleri ise yüzde 29,2 değer kazanmış bulunuyor.