HSBC faiz indiriminin ‘bir miktar erken’ olacağını düşünüyor

Merkez Bankası, Hafize Gaye Erkan başkanlığındaki üçüncü PPK toplantısında tüm beklentileri aşan cesur bir karar aldı. Merkez'in politika faizini 750 baz puan artırarak yüzde 25'e çıkarmasının ardından dolar yüzde 7 düşüşle 25,28 TL'ye indi, gösterge tahvil faizi yüzde 22'ye yükseldi.

Merkez Bankası Başkanı Hafize Gaye Erkan başkanlığındaki üçüncü PPK toplantısından cesur faiz artışı çıktı.

Merkez Bankası Başkanı Hafize Gaye Erkan başkanlığındaki üçüncü PPK toplantısından cesur faiz artışı çıktı. Merkez Bankası (TCMB) Para Politikası Kurulu (PPK), Hafize Gaye Erkan başkanlığında yaptığı üçüncü toplantısında politika faizini yüzde 20 olan beklentinin üzerinde 750 baz puan artırarak yüzde 25’e çıkardı. TCMB, haziran ve temmuz aylarında 650 ve 250 olmak üzere toplam 900 baz puanla politika faizini yüzde 17,5’e çıkarmış, enflasyon görünümünde belirgin düzelme olana kadar kademeli sıkılaşmanın devam edeceğini açıklamıştı. Fakat yapılan faiz artışı, temmuz ayındaki vergi artışları ve zamlar yüzünden enflasyonun yeniden yükselme trendine girmesi nedeniyle beklentilerin altında kalmıştı. Bu nedenle TCMB faiz kararlarını aldığı diğer kararla desteklemişti. TCMB aldığı bu son kararla tüm beklentilerin üzerine çıkarak, adeta zinciri kırdı. Ağustos toplantısı yeni başkan yardımcıları Cevdet Akçay, Hatice Karahan ve Fatih Karahan’ın katıldığı ilk PPK toplantısı olarak da kayda geçti.

Merkez Bankası Para Politikası Kurulu açıklamasında ciddi bir sadeleşmeye gidildiği de görüldü. Kurula göre enflasyon görünümü çok bozuldu ve yıl sonu enflasyonu, Merkez Bankası’nın Enflasyon Raporu’nda öngörülen tahmin aralığının üst sınırında gerçekleşebilir. Bu da Merkez Bankası’nın yıl sonunda enflasyonu artık kendi tahmin ortalaması olan yüzde 58’de değil yüzde 60’ın birkaç puan üzerinde beklediği anlamına geliyor. O yüzden banka açıklamasında parasal sıkılaştırmanın devam edeceği, yani önümüzdeki dönemde de faiz artışlarının süreceği mesajı veriliyor.

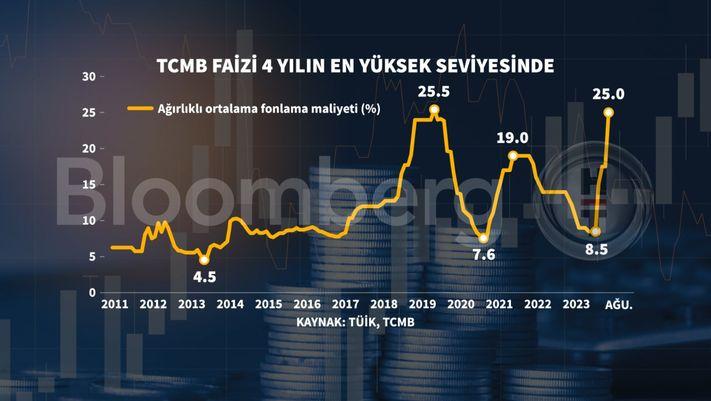

PPK’nın aldığı karar sonrası politika faizi 2019 yılındaki seviyesine yaklaşmış oldu.

Karar öncesinde 27,23 olan dolar/TL, rekor faiz artışı kararı sonrası yüzde 7’ye yaklaşan sert düşüşle 25,28’e kadar gerileyerek 6 Haziran’dan bu yana en düşük seviyelerini gördü. Karar öncesinde 29,70 seviyesinde olan euro/TL de 27,43’ü gördü. Türkiye’nin 5 yıllık kredi risk primi (CDS) de 383 baz puana kadar geriledi. Piyasadaki gösterge tahvil faizi de yüzde 18,5 seviyelerinden yüzde 22’ye yükseldi, yani tahvil piyasasında sert satışlar geldi.

Faiz kararı ertesinde hızla yükselen BIST 100 endeksi daha sonra kazandıklarını kaybetti ve günü yüzde 1,45’lik düşüşle kapattı. Politika faizindeki artışın mevduat ve kredi faizlerini yükseltip ekonomide fren etkisi yaratacağını düşünen yatırımcılar önce bir miktar alım yaptıktan sonra hemen hemen bütün sektörlerde satışa geçtiler.

Borsa İstanbul’da faiz kararının açıklanmasının ardından başlayan hareketliliğin kazananı bankalar oldu. Faiz kararının açıklanmasının ardından ‘Bu iş bankalara yarar’ diyen yatırımcıların yoğun alımları hem banka endeksini uçurdu hem de banka hisselerine tavan yaptırdı. Ancak bir süre sonra gelen satışlarla ortalık duruldu ve bankaların bir kısmı günü yüzde 3-4 civarında artışla kapatırken, bazıları yüksekten uçmaya devam etti. Garanti Bankası günü yüzde 10, Akbank ise yüzde 9.98’lik artışla satıcısız kapattı. Yapı Kredi Bankası hisseleri yüzde 9,42, İş Bank C ise yüzde 7,21 oranında değer kazandı.

Ekonomi yönetiminin politika faizini artırma konusunda eli rahat olmadığı için 250 baz puanla yetineceğini ve bunun da Türk Lirası’nın değer kaybına neden olacağını düşünen yerli ve yabancı yatırımcılar geçen hafta başında bu öngörüyle pozisyon aldılar. Ancak beklenmedik karar sonrası değer kazanan TL nedeniyle pozisyon kapatmak ve zarar yazmak zorunda kaldılar.

Amerikalı bankacılık devi Citi geçen hafta müşterilerine gönderdiği bilgi notunda TL’ye karşı uzun (long) pozisyona geçtiğini ve 3 ay vadede hedefi dolar karşısında 32 TL olarak belirleyip 25 TL’de stop loss koyduğunu belirtti. Ancak dünkü kararın ardından stop loss seviyesine kadar beklemeden ‘kol kesti’ ve pozisyonunu yüzde 4,49 zararla kapattığını açıkladı. Bloomberg muhabiri Kerim Karakaya, Citi’nin açıklamasını “Ve Citi pozisyon kapattı” başlıklı bir sosyal medya mesajıyla paylaştı.

Ve Citi pozisyonunu kapattı! https://t.co/aKCjqxPzHK pic.twitter.com/mTrs5jXyfG

— Kerim Karakaya (@kerimkarakaya34) August 24, 2023

Merkez Bankası’nın ters köşeye yatırdığı ve pozisyon kapatarak zarar eden bankalardan birinin de de Goldman Sachs olduğu konuşuluyor. Goldman Sachs’ın de benzer bir vadede benzer bir hedef koyduğu ve dolar fiyatı ‘stop-loss’ seviyesine gelince pozisyon kapatarak zarar ettiği öne sürülüyor.

Bu arada Borsa İstanbul’un adının açıklanmasını istemeyen büyük yatırımcılarından birine göre yerli yabancı herkes uzun pozisyondaydı ve bu nedenle TL’nin değer kazanması herkese zarar ettirdi. Faiz kararının açıklanmasının ardından Borsa İstanbul VİOP’ta uzun pozisyonda bulunanlardan en az 2 milyar TL’lik margin call (teminat tamamlama) yapmalarının istendiğini belirten bir yatırımcıya göre kararın faturası önümüzdeki günlerde netleşecek.

Rekor faiz artışı sonrasında kredi kartı ve ticari kredi faizlerinde de üst limitler arttı. Referans faiz oranı aylıkta yüzde 2,26’ya yükselirken kredi kartı gecikme faizi de aylıkta yüzde 2,81’e, yıllıkta yüzde 40,1’e yükseldi. Nakit çekimde de faiz aylıkta yüzde 3,57’ye, yıllıkta yüzde 53,2’ye yükseldi. Ticari kredi faizlerinde de üst limit, 1,8’lik kat sayıya göre yüzde 56,3’e yükseldi.

Hazine ve Maliye Bakanı Mehmet Şimşek, Merkez Bankası’nın faiz kararının açıklanmasından sonra Twitter hesabından yaptığı paylaşımda, şöyle dedi:

Kararlıyız!

Fiyat istikrarı en büyük önceliğimiz…

— Mehmet Simsek (@memetsimsek) August 24, 2023

Merkez Bankası Para Kurulu’nun bu ayki faiz artışını duyuran açıklaması da geçen aylardan bir hayli farklı. Açıklama enflasyonun çok büyük bir tehdit olduğunu özellikle vurguluyor ve enflasyonun önümüzdeki dönemde yükselmeye devam edeceğini söylüyor. Kurula göre enflasyon konusunda bu yıldan bir ümit yok ama parasal sıkılaştırma sayesinde gelecek yıl enflasyon düşecek. Kurul, faiz artışının devam edeceği mesajını da verdi.

Merkez Bankası PPK toplantısı sonrası yapılan yazılı açıklama aynen şöyle:

“PPK politika faizi olan bir hafta vadeli repo ihale faiz oranının yüzde 17,5’ten yüzde 25 düzeyine yükseltilmesine karar vermiştir. Kurul, dezenflasyonun en kısa sürede tesisi, enflasyon beklentilerinin çıpalanması, fiyatlama davranışlarındaki bozulmanın kontrol altına alınması için parasal sıkılaştırma sürecinin devamına karar vermiştir. Yakın döneme ilişkin göstergeler enflasyonun ana eğiliminde yükselişin sürdüğüne işaret etmektedir. Bu gelişmede yurt içi talepteki güçlü seyir, ücret ve kur kaynaklı maliyet yönlü baskılar, hizmet enflasyonundaki katılık ve vergi düzenlemeleri belirleyici olmaktadır. Bu unsurlara ek olarak, akaryakıt fiyatlarındaki yükselişin de etkisiyle enflasyon beklentilerinde ve fiyatlama davranışlarında öngörülenin üzerindeki bozulma, enflasyonun yıl sonunda Enflasyon Raporu’ndaki tahmin aralığının üst sınırına yakın seyredeceğine işaret etmektedir. Bununla birlikte Kurul, parasal sıkılaştırma adımlarının etkisiyle, dezenflasyonun 2024 yılında Rapor ile uyumlu şekilde tesis edileceğini öngörmektedir. Doğrudan yabancı yatırımlar, dış finansman koşullarındaki iyileşme, rezervlerde süregelen artış ve turizm gelirlerinin cari işlemler hesabına desteği fiyat istikrarına güçlü katkıda bulunacaktır. Politika faizi, enflasyonun ana eğilimini geriletecek ve enflasyonu orta vadede yüzde 5 hedefine ulaştıracak parasal ve finansal koşulları sağlayacak şekilde belirlenecektir. Enflasyon görünümünde belirgin iyileşme sağlanana kadar parasal sıkılaştırma gerektiği zamanda ve gerektiği ölçüde kademeli olarak güçlendirilecektir.”

Karar sonrası birçok ekonomist Twitter hesaplarından artışı destekleyici paylaşımlar yaptı. Hazine eski Müsteşarı ve iktisatçı Dr. Mahfi Eğilmez şöyle dedi:

MB politika faizinin % 25’e yükseltilmesi, faiz hala enflasyonun çok altında olsa da, insanlarda doğru politikalara dönüş umudu yarattığı için kurda gerilemeye yol açtı. Yeterli olmasa da olumlu bir adım. Yapısal reformlarla desteklenmesi gerekir.

— Mahfi Eğilmez (@mahfiegilmez) August 24, 2023

Merkez Bankası eski Başkan Yardımcısı ve ekonomist Prof. Dr. Fatih Özatay de şu paylaşımı yaptı:

Faiz kararı üzerine:

➡️Unutmayalım, aşmasına izin verilmeyen düzeyin %25 olduğu tahmin ediliyordu.

➡️ Bu toplantıda %25’e yükseltildi faiz.

➡️ Bu durumda, kırmızı ışığın sarıya dönüp dönmediğini anlamak açısından Eylül faiz kararı önemli hale geldi.

➡️ Eylülde %30’a…— Fatih Özatay (@OzatayFatih) August 24, 2023

Ekonomist Uğur Gürses’in paylaşımı ise şöyle:

Merkez Bankası’nın yeni atanan üyeleri işlerini yapma niyetini ortaya koymuş.

Eski metinlerdeki palavra kısımlar tamamen atılmış.

Ancak ‘bu yıl gitti, gelecek yıla odaklandık’ demişler 👇

“enflasyon beklentilerinde ve fiyatlama davranışlarında öngörülenin üzerindeki bozulma,…— Uğur Gürses 🌞 (@ugurses) August 24, 2023

Gürses diğer bir tweet’inde ise şöyle dedi:

Merkez Bankası, son 15 iş gününde toplam net 6.8 milyar dolar satarak tutamadığı kuru, 7.5 puanlık artışla 90 kuruş düşürdü… pic.twitter.com/TblwACtIeq

— Uğur Gürses 🌞 (@ugurses) August 24, 2023

Başkent Üniversitesi Öğretim Üyesi Prof. Dr. Şenol Babuşcu da paylaşımında mevduat faizinin yüzde 35-45, kredi faizinin ise yüzde 40-50’ye yükselebileceğiin belirtti:

Sürpriz bir karar…

Mevduat Faizi ⬆️ % 35-45 arası

Kredi Faizi ⬆️ % 40-50 arası olabilir…— Şenol Babuşcu (@senolbabuscu) August 24, 2023

İstanbul Topkapı Üniversitesi Rektörü Prof. Dr. Emre Alkin, Merkez Bankası’nın kararıyla gol attığını belirterek, şunları söyledi:

“Merkez Bankası yönetiminin, Cumhurbaşkanlığı ile uyum içerisinde olup siyasetin haberi olmadan bir karar alacağına inanmayanlardanım, bu inancım devam ediyor. Ancak Merkez Bankası Başkanı Sayın Gaye Erkan’ın daha fazla göz doldurduğunu düşünüyorum. Merkez Bankası’nın bankalara verdiği KKM yaptırmayacaksınız, vatandaşa yüksek TL mevduat faizi vereceksiniz gibi bir talimatın bankacılara etki etmediğini anladılar. Her kararın bir olumlu bir de olumsuz tarafı var. Herkes bilsin ki Merkez Bankamızın rezervleri bize ait olmayan paralardan oluşuyor. Bize ait olmayan paraları çıkardığımız zaman -50 milyar doların üzerinde net varlıkları var. Ülkeye kaynak girişi de yok. Sadece duyduğum kadarıyla Sayın Gaye Erkan’ın marifetleri sayesinde Dünya Bankası ile Türkiye arasında proje program kredisi çalışması var. Ciddi bir rakam ancak ama bu yekten hesaplara yatmıyor. Projeleri yapıp parça parça gelebilen rakamlar bunlar. Bizim rezerv ve kaynak sorunumuz var. O zaman döviz kazandırıcı faaliyetleri teşvik edecek bazı hareketler yapmamız lazım. O da yok, maliyetler artıyor. Şu anda Para Politikaları Kurulu üyeleri Merkez Bankası’nın Politika Faizi’ni bu artışla beraber bazı bankaların mevduat faizinin üzerine çıkarmıştır. Demek ki bankalar bundan sonra bu noktadan fonlanacak. O zaman kredi maliyeti biraz yükselecek. Başka bir dengenin içine girdik. Kredi kullananlar için biraz daha yüksek maliyetler olacak. KKM’ler içinse ‘Döviz kazancı peşinde koşuyorduk ama KKM’nin faizi düştü, en iyisi biz Türk Lirası tarafında yüksek faiz veren eski sisteme geri dönelim’ diyecekler. Merkez Bankası’nın piyasayla inatlaşmaması doğru bir görünüm. Merkez Bankası bugün gol attı. İlla da her gün kötü konuşmamak lazım. Ama maçı kazanırken de bir ‘Pirus Zaferi mi oldu?’ onu anlayacağız. 750 baz puan artırdığımızda ortaya çıkacak yan etkilere değecek mi bu yapılan. KKM’den gözle görülen bir çözülme oluşturacak mı, kredi faizlerinin yükselmesi sebebiyle ortaya çıkan zorlu durumlara değer mi, yoksa bu büyümeyi yavaşlatır mı bilmiyoruz. Merkez Bankası risk aldı. Yıllar önce kendisinden bekleneni bu yönetim yaptı. Dolayısıyla ben tebrik ediyorum.”

Trakya Üniversitesi İktisadi ve İdari Bilimler Fakültesi Öğretim Üyesi ve İktisat Bölüm Başkanı Prof. Dr. Sadi Uzunoğlu ise “Faiz yüzde 20’ye gelir diyenlerdendim. Söylemler bu çerçevedeydi. Yanlış tahmin yaptım” diyerek şunları söyledi:

“O zaman kötüleyeyim diyemem. Çünkü Merkez Bankası yapılması gerekeni yaptı. Enflasyon 1 ayda yüzde 8 civarında, hâlâ artış enflasyonun altında… Beklenen enflasyon kadar yukarı doğru kademeli olarak çekmesi lazım. Eylül’de de buna benzer bir artış olması lazım. Şok artış ama yeterli değil. Merkez Bankası ilk defa dedi ki ‘Bu iş böyle olmuyor, faizleri yukarı doğru çıkarmamız lazım.’ Eğer negatif reel faiz politikası devam edecekse TL’nin nasıl cazip hale getirileceğini de çözmemiz gerekiyor. Merkez Bankası’nın faizi yüzde 25, enflasyonun hala çok çok altında… Merkez Bankası yapamaz diyorduk ama yapabileceğini gördük. Bizler için güzel ve desteklenmesi gereken bir karar. Güçlü talepten ziyade arzda problem var. Yeteri kadar mal üretilmiyor. Arz’da problemlerimiz var. Sadece kurdan ve fiyat dengesizliklerinden değil. Üretimi artırmalıyız. Bankacılık sektörü bir şekilde kendisini koruyacak. Bankacılık sektörü kârlı olmaya devam edecek. Yıl sonu itibarıyla 60’lar seviyesinde bir enflasyon olacak. Bu yetmez, daha da atılacak adımlar var. Sonuç olarak Merkez Bankası iyi bir adım attı” dedi.

TCMB haziranda faizi 650 baz puanlık artışla yüzde 15’e yükseltmiş, bu artış, 27 ay sonra yapılan ilk faiz artışı olmuştu. Temmuzdaki 250 baz puanlık artışla birlikte Hafize Gaye Erkan başkanlığında bankanın iki aydaki toplam faiz artışı 900 baz puana ulaşmıştı. Faizin bugün yükseltileceği seviye için piyasada ekonomistlerin ortalama beklentisi, Bloomberg, AA ve Reuters anketinde yüzde 20 olmuştu. Temmuz ayında yıllık enflasyon TÜİK’e göre yüzde 47,83, ENAG’a göre yüzde 122,88 olmuştu. TCMB enflasyon tahminini bu yıl sonu için yüzde 22,3’ten yüzde 58’e, 2024 sonu için yüzde 8,8’den yüzde 33’e yükseltmişti. Seçim öncesindeki 2 yıllık dönemde faiz indirimleri yapan ve kredi musluklarını açan hükümet, seçim sonrasında faiz artışına gitmiş ve kredi musluklarını kısmıştı.

Cumhurbaşkanı Tayyip Erdoğan’ın uyguladığı politikalar sonucunda TCMB, 2021 yılında yüzde 19 seviyesinde bulunan politika faizi yüzde 8,5’e kadar indirmişti. Seçim öncesi yüksek enflasyona rağmen faizler düşük tutulurken, TL’nin değerinin daha da düşmesini engellemek için TCMB rezervleri kullanılıyordu.

TCMB 125 milyar dolara yaklaşan kur korumalı mevduat hesaplarının (KKM) TL mevduata geçişine yönelik bankalara hedef belirleyerek ilk kez KKM’nin azaltılmasını amaçlayan adımını geçen hafta sonu atarken, bankacılara göre bu karar faiz artışlarının sınırlı kalmaya devam edeceğinin de göstergesi.