Merkez Bankası, piyasadan TL’yi çekmeye çalışıyor

'Heterodoks ekonomi' uygulayan eski Hazine Bakanı Nurettin Nebati döneminde 'İstihdam yaratacak' denilerek dağıtılan düşük faizli kredileri alan şirketler, bu paralarla fabrika yatırımı yapmamış, onun yerine döviz varlıklarını arttırmış.

Berat Albayrak'ın uygulamaya çekindiği KKM'nin Nureddin Nebati'nin bakanlıktaki ömrünü uzattığı söylenebilir.

Berat Albayrak'ın uygulamaya çekindiği KKM'nin Nureddin Nebati'nin bakanlıktaki ömrünü uzattığı söylenebilir.

Türk ekonomisi geçmişinde yönetim hatalarından veya siyasi tercihlerden kaynaklanan çok sayıda büyük fırtına ve kriz yaşadı ama bu geçmiş krizlerin hiçbiri, Türkiye’nin 2021 sonbaharında girdiği ve aslında hala daha içinden çıkmaya çalıştığı kötü yönetim krizine benzemiyordu.

Bu son yaşadığımız derin ekonomik kötü yönetim krizinin arka planında, Cumhurbaşkanı Recep Tayyip Erdoğan’ın ‘Faiz sebep, enflasyon sonuçtur’ diye özetlenebilecek kendine özgü ekonomi teorisi var. Bu teoriyi hayata geçirmek ise iki teknisyene, eski Merkez Bankası Başkanı Şahap Kavcıoğlu ve eski Hazine ve Maliye Bakanı Nurettin Nebati’ye ait.

Merkez Bankası’nın politika faizi, 2021 Mart ayında Naci Ağbal görevden alınıp yerine Şahap Kavcıoğlu getirildiğinde yüzde 19’du. O sırada Türkiye’de enflasyon da yüzde 20’ler seviyesindeydi. Kavcıoğlu göreve geldikten sonra aylarca faize dokunmadı ama sonbaharda Cumhurbaşkanı Tayyip Erdoğan’ın baskısıyla faiz oranı düşürülmeye başlandı. Bunun sonucunda TL hızla değer kaybetti.

Bu arada Hazine Bakanlığı’ndan da Lütfi Elvan görevden alındı, yerine Nurettin Nebati bakan olarak atandı. Nebati, bakan olduktan sonra Cumhurbaşkanı Erdoğan’ın ‘Faiz sebep, enflasyon sonuç’ teorisini bir iktisat teorisine çevirmeye çalıştı, bu yönde bazı sunumlar elden ele dolaştı. Bu amaçla İstanbul’da yapılan bir bilimsel toplantıda Nebati’nin ‘Neo klasik ekonomi düşüncesinden epistemolojik bir kopuşu temsil eden heterodoks yaklaşımı benimsedik’ sözleri ise herkesin hafızasına kazındı.

Nebati ve arkadaşlarının teorisine göre şirketlere düşük faizle kredi verilecek, bu sayede onlar çok yatırım yapıp üretecek ve ekonomi de cari fazla verir hale gelip ekonomi kurtulacak, Türkiye de cennet olacak ve bütün dünyaya geçerli yegane ekonomi teorisinin ortodoks yaklaşımlar adı verilen uygulamalar olmadığını gösterecekti.

Bu amaçla müthiş bir kredi genişlemesine gidildi, gerek KGF güvencesi verilen kredilerde gerek diğer ticari kredilerde enflasyona göre son derece düşük faiz oranlarıyla şirketler kesimine özellikle kamu bankaları üzerinden para yağdırıldı.

Ama bugün Merkez Bankası’nın araştırma biriminin yaptığı bir araştırmadan görüyoruz, şirketler aldıkları bu ucuz kredileri yatırıma dönüştürmemiş, onun yerine gidip bankadan döviz almış.

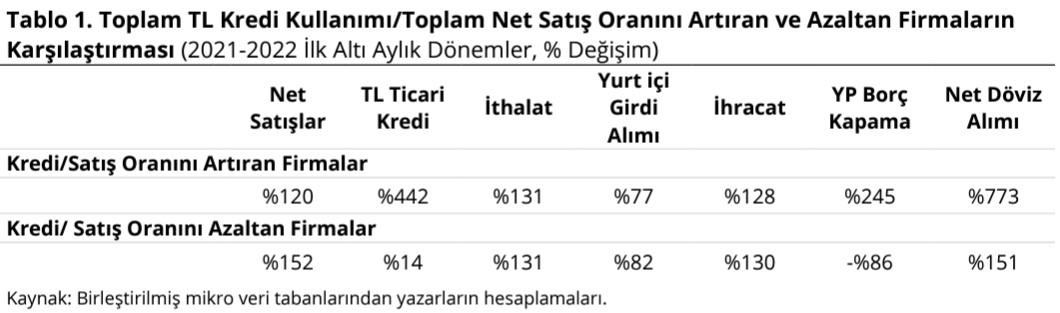

Türkiye Cumhuriyet Merkez Bankası’nın, Tarık Alperen Er, Aykut Şengül, İbrahim Yarba imzalı ‘Ani Kredi Büyümesi ve Firma Davranışı: Bir Vaka Analizi’ araştırmasına göre, 2022’nin ilk 6 ayında, kredi/satış oranını artıran şirketlerin net döviz alımı yüzde 773 arttı.

Kredi genişlemesinin sonuçlarından biri, döviz fiyatının hızlı artması ve bu arada enflasyonun gerçek bir patlama yaşamasıydı. Türkiye, 2022 yılı içinde yüzde 85 tüketici enflasyonunu gördü.

Araştırmaya göre kredi/satış oranını artıran şirketlerin bir önceki yılın aynı dönemine göre net satışları yüzde 120 artarken, azaltanların satışları ise yüzde 152 oranında arttı. İki grubun ithalat ve ihracatında önemli bir farklılaşma görülmezken ucuz kredinin nimetlerinden faydalanmayı tercih edenlerin net döviz alımında yüzde 773 gibi olağanüstü bir artış görülürken, kredi/satış oranını azaltanların döviz alımında ise yüzde 151 gibi daha makul oranda bir artış oldu. Veriler Türkiye gibi gelişmekte olan ülkelerde kullanımı denetlenmedikçe aşırı ve seçici olmayan kredi büyümesinin beklenen sonuçları vermediğini teyit ediyor.

Merkez Bankası’nın yaptığı araştırmada kredilerdeki ‘aşırı’ büyümenin fiyat istikrarı ve finansal istikrarda bozulmalara yol açarak ekonomiyi dış şoklara karşı savunmasız hale getirdiği de vurgulanıyor. Araştırmada Türkiye’de 2022 yılının ilk yarısında Türk lirası (TL) cinsi şirket kredilerinin sürükleyicisi olduğu önemli bir kredi genişlemesi yaşandığı belirtilerek TL cinsi şirket kredilerinde 13 haftalık kredi büyümesinin mayıs ayında yıllık bazda yüzde 140’a yükseldiği vurgulandı.

Araştırmada “Daha fazla kredi kullanan KOBİ’lerin ithalat, yurt içi girdi alımı, vadesinden önce yabancı para cinsi borç kapatma ve net döviz alımlarını artırdığı, daha fazla kredi kullanan büyük şirketlerin ise döviz alımlarını artırma eğiliminde olduğu görülmektedir” ifadelerine yer verildi.

‘Ani Kredi Büyümesi ve Firma Davranışı: Bir Vaka Analizi’ araştırmasına göre büyük şirketlerde de ihracat dışında KOBİ’lere benzer bir görüntü var. İhracat performanslarında KOBİ’lerde istatiksel olarak anlamlı bir farklılaşma bulunmazken, daha fazla kredi kullanan büyük şirketlerin daha az kullanan büyük şirketlere göre ihracat performanslarının daha düşük olduğu dikkat çekiyor.

Fazla kredi kullanan büyük şirketlerin net satışlarını bir önceki döneme göre yüzde 13,7, ihracatlarını ise yüzde 26,6 azalttıkları görülüyor. İthalat, yurt içi girdi alımı ve YP borç kapama değişimlerinde ise istatistiksel olarak anlamlı bir sonuç bulunmazken, daha fazla kredi kullanan büyük şirketlerin net döviz alımlarını daha az kredi kullanan büyük şirketlere göre ortalamada yaklaşık 1,23 milyon ABD doları daha fazla artırdıkları görülmüş. Sonuçlar, daha fazla kredi kullanan gerek büyük şirketlerin gerekse KOBİ’lerin daha az kredi kullananlara göre net satışlarının belirgin düzeyde az olduğu görülüyor.

Kredilere akan TL’nin dövize dönüşüyor olması Merkez Bankası’nın tepkisini çekince, bu kez Nurettin Nebati’nin ucuz kredi politikaları arka plana atıldı, bankadan çekilen kredilerle döviz alınamasın diye bu kez devreye polisiye tedbirler girdi.

Firmalar kredi alacakları zaman bankalara gidip döviz almayacaklarına dair taahhüt imzalamaya, kredinin kullanılacağı yeri gösterir fatura sunmaya mecbur edildi. Bu sefer de müthiş bir kredi daralması yaşandı.