Dolarda yükseliş neden devam edecek?

Merkez Bankası, politika faizini beklentilerin üzerinde 500 baz puan artırıp yüzde 40'a çıkardı. PPK metninde parasal sıkılaştırmanın yavaşlatılacağı açıklanınca ekonomistler en fazla 500 puanlık artışla aralık veya ocakta frene basılacağını söyledi.

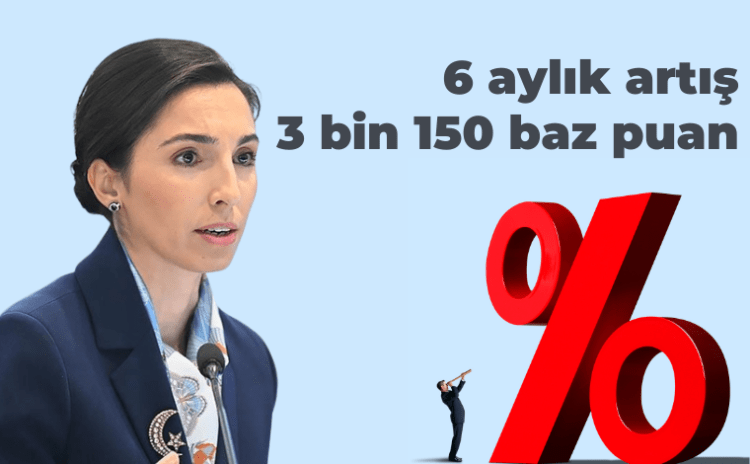

Türkiye Cumhuriyet Merkez Bankası’nın bankalara borç verirken uyguladığı faiz, Haziran ayı başında yüzde 8,5’ti. Bugün yüzde 40. Bundan 6 ay öncesine kadar Türkiye’de bu düşük faiz sayesinde müthiş bir para bolluğu yaşanıyor, bu para tüketime yöneldiği için de enflasyon zirveleri zorluyordu. Bugün ise düne kadar o para bolluğuyla enflasyona sebep olan iktidar, parayı kısarak enflasyonla mücadeleye uğraşıyor.

Hafize Gaye Erkan yönetimindeki Merkez Bankası (TCMB) dünkü Para Politikası Kurulu (PPK) toplantısında politika faizini 500 baz puan birden artırarak yüzde 40’a çıkardı. Oysa toplantı öncesinde beklenti faizin 250 baz puan, yani yüzde 2,5 artacağı yönündeydi.

TCMB’nin enflasyonu frenlemek için haziran ayında başlattığı ve her ay ‘Acaba Tayyip Erdoğan ne kadar faiz artışına izin verdi’ sorularıyla tartışılan ‘parasal sıkılaşma politikası’nın neticesinde faiz 6 ayda yaklaşık 4,7 kat arttı. Yola yüzde 8,5’lik politika faiziyle başlayan Hafize Gaye Erkan yönetimindeki TCMB haziranda 650, temmuzda 250, ağustosta 750, eylül ve ekimde 500’er baz puan olmak üzere beş toplantıda faizi yüzde 26,5 puan artırmış, yüzde 35’e getirmişti. Dün de 500 baz puan daha arttı ve politika faizi yüzde 40 oldu.

PPK, faiz artışını duyurduğu açıklamada, faiz artışlarında sona yaklaşıldığına işaret etti. PKK, “Kurul, dezenflasyonun tesisi için gerekli parasal sıkılık düzeyine önemli ölçüde yaklaşıldığını değerlendirmiştir. Bu çerçevede, parasal sıkılaştırma hızı yavaşlatılacak ve sıkılaştırma adımları kısa bir zaman diliminde tamamlanacaktır” denildi.

PPK açıklamasının tam metni şöyle:

“Para Politikası Kurulu (Kurul) politika faizi olan bir hafta vadeli repo ihale faiz oranının yüzde 35’ten yüzde 40 düzeyine yükseltilmesine karar vermiştir.

Ekim ayında bir miktar gerileyen manşet enflasyon, son Enflasyon Raporu’nda sunulan görünümle uyumlu seyretmektedir. Yurt içi talebin mevcut seviyesi, hizmet fiyatlarındaki katılık ve jeopolitik riskler enflasyon baskılarını canlı tutmaktadır. Öte yandan, yakın döneme ilişkin göstergeler, parasal sıkılaştırmanın finansal koşullara yansımasıyla yurt içi talepteki dengelenmenin başladığına işaret etmektedir. Kurul, enflasyon beklentileri ve fiyatlama davranışlarında sınırlı bir iyileşmenin başladığını da değerlendirmektedir. Dış finansman koşullarındaki iyileşme, rezervlerde süregelen artış, talepteki dengelenmenin cari işlemler hesabına desteği ve Türk lirası varlıklara yurt içi ve yurt dışı talebin artması, döviz kuru istikrarı ve para politikasının etkinliğine güçlü katkıda bulunmaktadır. Bu çerçevede, aylık enflasyonun ana eğiliminde düşüş gözlenmektedir.

Kurul, dezenflasyonun tesisi için gerekli parasal sıkılık düzeyine önemli ölçüde yaklaşıldığını değerlendirmiştir. Bu çerçevede, parasal sıkılaştırma hızı yavaşlatılacak ve sıkılaştırma adımları kısa bir zaman diliminde tamamlanacaktır. Fiyat istikrarının kalıcı tesisi için gerekli parasal sıkılığın ise gerektiği müddetçe sürdürüleceği değerlendirilmiştir.

Kurul, mevcut mikro- ve makroihtiyati çerçeveyi, piyasa mekanizmalarının işlevselliğini artıracak ve makro finansal istikrarı güçlendirecek şekilde sadeleştirmektedir. Kredi faizlerinin hedeflenen finansal sıkılık düzeyiyle uyumlu olduğu değerlendirilirken, Türk lirası mevduat payının artırılmasına yönelik düzenlemelerin ve parasal sıkılaşmanın, aktarım mekanizmasını güçlendirmeye ve bankacılık sisteminin fonlama kompozisyonunu iyileştirmeye devam edeceği öngörülmektedir. Kurul, faiz kararlarının yanı sıra, parasal sıkılaştırma sürecini destekleyecek miktarsal sıkılaştırma kararları almayı sürdürecektir.

Kurul politika kararlarını, parasal sıkılaştırmanın birikimli ve gecikmeli etkilerini de dikkate alarak, enflasyonun ana eğilimini geriletecek ve orta vadede yüzde 5 hedefine ulaştıracak parasal ve finansal koşulları sağlayacak şekilde belirlemeye devam edecektir.

Enflasyon ve enflasyonun ana eğilimine ilişkin göstergeler yakından takip edilecek ve Kurul, fiyat istikrarı temel amacı doğrultusunda elindeki tüm araçları kararlılıkla kullanmaya devam edecektir.

Kurul, kararlarını öngörülebilir, veri odaklı ve şeffaf bir çerçevede almaya devam edecektir.

Para Politikası Kurulu Toplantı Özeti beş iş günü içinde yayımlanacaktır.”

Normalde politika faizi arttığında kredi kartı gecikme faizi gibi faizler de artıyor. Ama bu sefer öyle olmayacak. TCMB, kredi kartı faizlerinde aralık ayında artırım yapılmayacağını bildirdi. TCMB’den yapılan açıklama şöyle:

“Kredi kartı işlemlerinde uygulanacak azami faiz oranları ile üye işyerlerine uygulanacak azami komisyon oranlarının hesaplanmasında kullanılan referans oran, Bankalarca Ticari Müşterilerden Alınabilecek Ücretlere İlişkin Usul ve Esaslar Hakkında Tebliğ (Sayı: 2020/4) kapsamında belirlenen yöntem ile hesaplanarak ilan edilmektedir.

Referans oran, 32-45 gün vadeli Türk Lirası mevduata bankaların uyguladıkları ağırlıklı ortalama akım faiz oranı ile politika faiz oranının yüzde on fazlasının düşük olanı dikkate alınarak hesaplanmakta ve her ayın sondan beşinci iş günü ilan edilmektedir. Referans oran, en son ilan edilen orandan aşağı ya da yukarı yönde yüzde beşten fazla değişmesi halinde güncellenmektedir.

Referans oran hesaplamasında kullanılan 32-45 gün vadeli Türk Lirası mevduata bankaların uyguladıkları ağırlıklı ortalama akım faiz oranı gerçekleşmesine göre aralık ayı için ilan edilecek referans oranın sabit kalacağı hesaplanmıştır.

Buna göre; kredi kartı azami faiz oranları ve üye işyeri komisyon oranlarında yıl sonuna kadar değişim gerçekleşmeyecektir.

Aralık ayı için referans oran, ayın sondan beşinci iş günü olan 24 Kasım 2023 tarihinde ilan edilecektir.

Kamuoyunun bilgisine sunulur.”

TCMB eski Başekonomisti ve Bilkent Üniversitesi Öğretim Üyesi Prof. Dr. Hakan Kara X hesabından yaptığı paylaşımda Merkez Bankası’nın önünde iki seçenek olduğunu belirterek, şöyle dedi:

TCMB’nin verdiği mesajdan anladığım

İki seçenek var:1) Aralık-Ocak’ta atılacak iki adımla faiz artırımının %45’te sonlanması.

2) Aralık’ta son bir adımla %42,5 civarında durması.

Hangi seçeneğin uygulanacağına açıklanacak verilere göre karar verilecek gibi görünüyor. https://t.co/K8DUFFeSa8

— Hakan Kara (@ali_hakan_kara) November 23, 2023

Kara, daha önce paylaştığı tweet’te ise enflasyonun kontrol altına alınabilmesi için politika faizinin bu yıl yüzde 40’a çıkarılıp 1 yıl boyunca bu seviyede tutulması gerektiğini söyledi.

1/2

Merkez Bankası faizinin hangi seviyeye çıkması gerektiğine dair çok soru alıyorum. Geçmişte 16 yıl boyunca 5 farklı başkana bu konuda görüş vermiş biri olarak, bugün toplantıda bulunsam karar alıcılara şu mesajı iletirdim: pic.twitter.com/zEW5wi3Myq— Hakan Kara (@ali_hakan_kara) November 23, 2023

Ekonomist Dr. Mahfi Eğilmez de X’ten yaptığı paylaşımında “TCMB, politika faizini 500 baz puan artırarak yüzde 40’a yükseltti. Doğru karar. Yanlış ekonomi politikasını düzeltmek zor ve sancılıdır” ifadelerine yer verdi.

TCMB, politika faizini 500 baz puan artırarak % 40’a yükseltti. Doğru karar. Yanlış ekonomi politikasını düzeltmek zor ve sancılıdır.

— Mahfi Eğilmez (@mahfiegilmez) November 23, 2023

TOBB Ekonomi ve Teknoloji Üniversitesi Öğretim Üyesi Prof. Dr. Fatih Özatay ise TCMB’nin aralıktan sonra faiz artışını durduracağını ima ettiğini belirterek “Merkez Bankası’ndan doğru bir faiz kararı. Ayrıca politika faizini bir kez daha artırıp (muhtemelen aralıkta) sonra duracağını da ima etti. Bu da mevcut koşullarda uygun görünüyor. Karar metni de düzgün” dedi.

Merkez Bankası’ndan doğru bir faiz kararı. Ayrıca, politika faizini bir kez daha artırıp (muhtemelen Aralık’ta) sonra duracağını da ima etti. Bu da mevcut koşullarda uygun görünüyor. Karar metni de düzgün. https://t.co/egaZUQhHSs

— Fatih Özatay (@OzatayFatih) November 23, 2023

Ekonomist Uğur Gürses de 500 baz puanlık artışın iyi olduğunu belirterek şöyle dedi:

1. Piyasa analistlerinin % 2.5’luk artış beklemesi güven eksikliğinin göstergesiydi. Bunun farkında olup 5 puan yaparak yola devam etmeleri doğru olmuş.

2. “Enflasyon görünümünde belirgin iyileşme sağlanana kadar parasal sıkılaştırma gerektiği zamanda ve gerektiği ölçüde…

— Uğur Gürses 🌞 (@ugurses) November 23, 2023

Bluebay Varlık Yönetimi Gelişen Piyasalar Kıdemli Stratejisti Timothy Ash de TCMB’nin ikinci kez piyasa beklentilerinin üzerinde bir faiz artırımı yaptığını vurguladı.

500 baz puanlık artışın etkileyici bir hamle olduğunu belirten Ash, bankanın sıkı para politikasında sınıra gelinmiş olabileceğine yönelik işaretler olduğunu söyledi.

İki kez 250’şer baz puanlık artışla politika faizinin yüzde 45’e kadar çıkarılabileceği öngörüsünde bulunan Ash, enflasyonda yukarı yönlü sürprizler olması durumunda başka faiz artışlarının da olabileceğini kaydetti.

Message that they have done a lot in terms of tightening, approaching end of tightening cycle but I still think we could see a couple more 250bps hikes from here. Terminal? 45%? https://t.co/gYaxkThTxJ

— Timothy Ash (@tashecon) November 23, 2023