27 Temmuz’da Merkez Bankası enflasyonla ilgili gerçeği söyleyecek mi?

New York’ta yatırımcılar, Gaye Erkan’a ‘Şimşek ayrılır mı’ diye sormuş

Merkez Bankası Başkanı Gaye Erkan, New York'ta katıldığı yatırımcı toplantısında gelen sorular karşısında terlemiş. Yabancılar daha yüksek faiz istemiş, 'Şimşek gider mi' diye soranlar da olmuş.

Merkez Bankası politika faizinin bu ay yüzde 45’e çıkması beklenirken, bu faiz oranlarının yetip yetmeyeceği tartışma konusu olmaya başladı. Bunun en önemli nedeni yılbaşından bu yana döviz rezervlerinde yeniden düşüşün başlaması, iç talepte beklenen düşüşün yaşanmadığına ilişkin gelen ekonomik veriler. Perakende satışlar artmaya devam ederken, tüketici kredilerindeki ivmenin sürdüğü, cari açığın beklenen kadar azalmadığına ilişkin veriler yayımlandı. Tüketimde bir miktar yavaşlama olsa bile, istenen daralmanın yaşanmadığı, bu gidişle seçime kadar yaşanmayacağı da artık görülüyor.

Merkez Bankası’nın seçimlerden sonra kurlarda büyük artışlara izin vermesinin, piyasalarda ve vatandaşta yeni ekonomi yönetimine oluşması gereken güvene büyük darbe vurduğu da açıkça gözüküyor. Bu nedenle tasarrufçuların bir bölümünün, “Burası Türkiye, kurlarda yeniden sert artışı her an görebiliriz” diyerek, KKM dönüşlerinde verilen yüksek TL mevduat faizlerine bile güvenemedikleri belirtiliyor. Bu nedenle tasarrufçuların önemli bir kısmının bu yüksek faize rağmen dövizde kalmayı tercih ettikleri gözleniyor. Yeni yılın ilk haftasında DTH hesaplarının artmış olması da bunu gösteriyor.

İşte böyle bir iklimde New York’ta yapılan yatırımcı toplantısında, Merkez Bankası Başkanı Gaye Erkan’ın ekonomi politikalarını sorgulayan birçok soruyla karşı karşıya kaldığını öğrendik. Bakan Şimşek’in görevde kalıp kalmayacağının sorgulanması başta gelirken, öte yandan ABD’de artan tahvil faizlerini örnek göstererek, yatırımcılar, Türkiye’de tahvile verilen faizlerin yeterince cazip olmadığını söylemişler. Yatırımcılar bu kadar küçük bir fark için Türkiye riskinin alınamayacağını ifade etmişler.

İşlemlerdeki kısıtlar şikayet konusu

Bu arada yatırımcılar Türkiye’ye girişte risklerini yönetecek mekanizmalara sahip olmadıklarını belirterek, yerli ve yabancı bankalar arasındaki işlemlerin serbest bırakılmasını istemişler. Berat Albayrak’ın bakanlığı döneminde küresel piyasalarla işlemlere getirilen kısıtlamaların, kısa vadeli sermaye girişi için sorun olarak görüldüğü çok açık. Buna karşılık ekonomi yönetiminin işlemlerin serbest bırakılmasına temkinli baktığı, yerli ve yabancı bankalar arasındaki swapların tümüyle serbest bırakılmasına şimdilik yanaşmadığı gözleniyor.

Toplantıya ilişkin aldığımız bu özel bilgiler yanında ajanslara yansıyan haberlerde Başkan Gaye Erkan’ın Türkiye’de daha önce yaptığı konuşmalara benzer bir sunum yaptığı görülüyor. Parasal sıkılaştırmada sonuna gelindiğini, geçen ay faiz artış oranının 2.5 puana indirerek bunu gösterdiklerini anlatmış. Erkan döviz rezervlerinde “temkinli” artışa devam edeceklerini belirtirken, belli ki hızlı rezerv artışıyla karşılarına gelen likidite fazlasını artık sorun olarak görmeye başladıklarını kabul etmiş.

Ajanslara yansımayan, toplantıya katılanlardan aldığımız dolaylı bilgilere göre Başkan Gaye Erkan’ın kurlar konusunda yabancılara güvence vermeye çalıştığı, eskisi gibi ani kur hareketleri olmayacağına garanti verdiği söyleniyor. Bunun yanında parasal sıkılaştırmanın sonuna geldik cümlesi üzerine gelen sorulara, “gereken neyse yapılacak, kararlıyız” yanıtı vererek, ek faiz artışlarını ima etmeye çalıştığı yorumları yapılıyor.

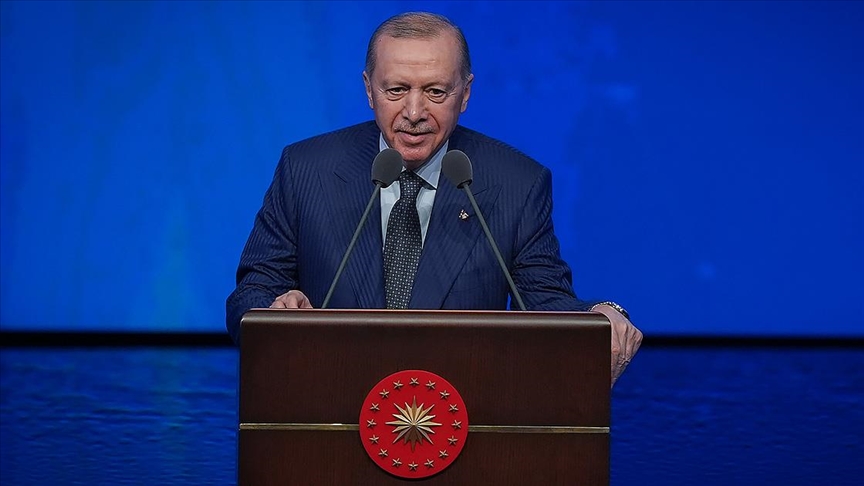

Erdoğan ek faiz artışını kabul eder mi?

Ancak gelinen noktada Merkez Bankası Başkanı Gaye Erkan’ın, yüzde 45’e çıkacak politika faizinin yetmemesi halinde ek faiz artırımı yapacağına ilişkin daha açık mesajlar vermesi gerekeceğine inanıyorum. Önümüzdeki faiz toplantısı ardından, en azından “verilere bağlı olarak gerektiği takdirde sıkılaşmanın devam edeceği” yönünde bir mesaj vermesi gerekecek.

Ancak bunun da yetmeyebileceği, yanı sıra başarısız olunan TL mevduat faizlerinin yükseltilmesi için mevduat / kredi oranında değişiklik ya da zorunlu karşılık gibi ek tedbirlerin de gündeme gelmesi gerekeceği, piyasalarda konuşulur oldu.

Özet olarak; uygulanan sıkı para politikası istenen sonuçları vermedi. Cumhurbaşkanı Erdoğan’ın tavrına ilişkin tedirginlik en önemli unsur olmak üzere; ekonomi yönetimi yeterli güveni sağlayamadı. O nedenle de beklentileri değiştirecek ek ve radikal önlemlere ihtiyaç duyulmaya başlandı.

Bir duayen bankacıya, bankaların faiz oranı hakkında ne düşündüğünü sorduğumda, “Piyasaların düşüncesine bakmaya gerek yok, çok açık gözüküyor; piyasada fiyat oluşumu henüz sağlanamadı” dedi. Bunun anlamı; ek faiz artışlarına ihtiyaç olduğu..

Cumhurbaşkanı Erdoğan seçime kadar faizin yüzde 45’in üzerine çıkmasına, beklentileri düzeltmek için gereken ek radikal tedbirlere izin verir mi, bilmiyoruz. Vermezse ne olur derseniz; eskiye, örneğin geçen yıl bu dönemlere geri dönme tehlikesi olduğunu söyleyebiliriz.

Yazarın Son Yazıları

28 Kasım 2024 - Merkez Bankası artık riskler yerine başarıları öne çıkarıyor

27 Kasım 2024 - Özel sektör hesabı yüzde 48’le yaparken enflasyon yüzde 21’e düşmez

26 Kasım 2024 - Enflasyonla mücadelede ‘kararlılık’ vurgusu yavaş yavaş unutuluyor

25 Kasım 2024 - Yüksek nakit açığı ve Merkez’in zararı enflasyon hesabını bozuyor

Oyunlar ve Bulmacalar

Oyunlar ve Bulmacalar